Case de Investimento: Unipar Carbocloro

Caros investidores,

Tivemos alguns meses com o mercado bastante agitado. Dado o período de incertezas e angústias, nós dedicamos nossas últimas cartas a aspectos mais apropriados para aquele momento, como investimentos em tempos de crise e retorno histórico de ações vs. renda fixa em diversos países (inclusive Brasil). Para quem ainda não leu, todas essas cartas estão publicadas em nosso site.

Este mês, decidimos compartilhar nosso case de investimento na Unipar Carbocloro.

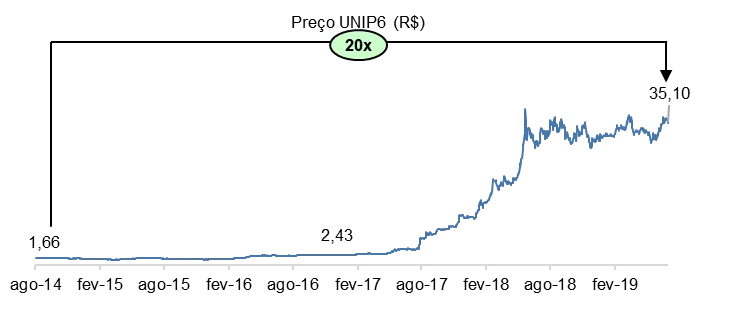

A Unipar representou a maior posição do Arcádia no período de 2015-19, e foi nossa primeira 20-bagger (ela proporcionou um retorno igual à 20x o capital investido!), conforme detalhado no gráfico abaixo.

Gráfico 1 – Retorno histórico de UNIP61

A seguir, detalhamos o nosso processo de investimento na empresa desde a identificação da oportunidade, passando pela decisão de compra e, recentemente, pela decisão de venda. Atualmente, não temos mais a empresa no fundo.

Fundada em 1969, a Unipar Carbocloro é uma empresa dedicada ao segmento petroquímico. Atualmente, a empresa tem uma atuação focada em três segmentos: cloro, soda (é a maior produtora da América Latina) e PVC (segunda maior produtora).

Para os poucos que se lembram das aulas de química no ensino médio, o processo produtivo da Unipar fica claro. A empresa utiliza como principais matérias-primas sal (NaCl), água (H2O) e energia elétrica, e os transforma em cloro (Cl2) e soda caustica (NaOH).

O cloro tem diversas aplicações no setor industrial, dentre as quais a produção de PVC (fabricação de tubos para encanamento), tratamento de água e esgoto, defensivos agrícolas, papel e celulose, dentre outros. O cloro também pode ser utilizado para a produção de explosivos, o que confere ao produto duas características que tornam o negócio da Unipar atrativo: (1) devido ao risco de explosão, o cloro não pode ser transportado por grandes distâncias, e (2) por essa aplicação, há a necessidade de uma infinidade de licenças para que uma empresa seja habilitada a produzir cloro (e por consequência, soda) – barreiras de entrada significativas.

Essas características dão à indústria uma característica de monopólio natural e torna o business muito rentável. A Unipar possui plantas nas cidades de Santo André (SP) e Cubatão (SP), e com isso consegue atender as regiões Sul e Sudeste, onde estão os maiores consumidores do país.

Como a soda e cloro são normalmente produzidas em conjunto, o mercado de Soda também tem as mesmas barreiras de entrada. A principal diferença é que, pela soda não ser explosiva, pode ser transportada em longos trechos e, portanto, a empresa também sofre uma competição global e os preços praticados pela Unipar acompanham os do mercado global.

A atuação focada nesses 3 segmentos é algo recente para a empresa. Historicamente, a empresa operava como uma holding com participações em empresas com atuações diversas no setor petroquímico e chegou até a deter participação em uma empresa de pás eólicas (Tecsis), que atualmente está em RJ. A tabela abaixo ilustra o emaranhado societária que compunha a Unipar em 2006:

Gráfico 2 – Estrutura organizacional da Unipar em 2006

Entre 2006 e 2010, ocorreram uma série de transações que visaram simplificar a estrutura societária da empresa e focar no negócio mais rentável (Carbocloro). As transações foram: venda da Petroflex (2007); venda da União Terminais (vendida para o Grupo Ultra em 2008); e Quattor (empresa que englobava a participação da Unipar nas empresas Petroquímica União, Rio Polímeros, Polietilenos União), Polibutenos e Unipar Comercial (vendidas para a Braskem em 2010).

O complexo histórico de reestruturações societárias deixava a análise difícil e tornava a empresa potencialmente mal compreendida pelo mercado.

Em 2013, a Unipar adquiriu os 50% restantes na Carbocloro (até então, sua participação era de 50%) e se tornou uma empresa cujo único ativo era a Carbocloro – uma estrutura parecida com a que existe hoje.2

Essa transação nos chamou a atenção pois os termos do negócio apresentavam uma grande disparidade quando comparados ao valor de mercado da própria Unipar, pois o principal ativo da Unipar naquele momento era 50% de participação na Carbocloro e a oferta feita para comprar os 50% restantes era 20-30% maior do que o valor da Unipar em bolsa! Como as duas metades do mesmo ativo obviamente deveriam ter o mesmo valor, a oferta deixava claro que os executivos da Unipar acreditavam que suas operações estavam bastante subavaliadas na bolsa.

Decidimos então aprofundar nossas análises.

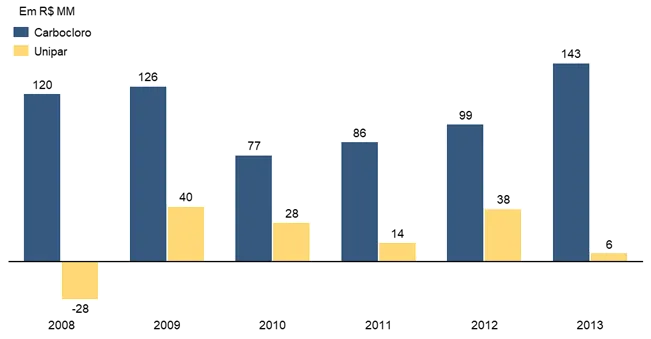

Fazia pouco sentido avaliar o histórico financeiro da holding Unipar, pois ele continha várias operações que foram vendidas durante as reestruturações, então o resultado contábil não refletia a perspectiva do negócio para o futuro. Conforme mostrado no gráfico abaixo, uma análise que capturasse apenas o resultado de Unipar (e não da Carbocloro) seria ineficaz na análise da empresa.

Gráfico 3 – Lucro líquido normalizado histórico (Unipar x Carbocloro)

O importante era analisar a Carbocloro. Como a Unipar disponibilizava poucas informações sobre a Carbocloro, buscamos as informações do histórico operacional e financeiro em fontes alternativas, como Balanços publicados em Diário Oficial. Recuperamos informações até da década de 80!

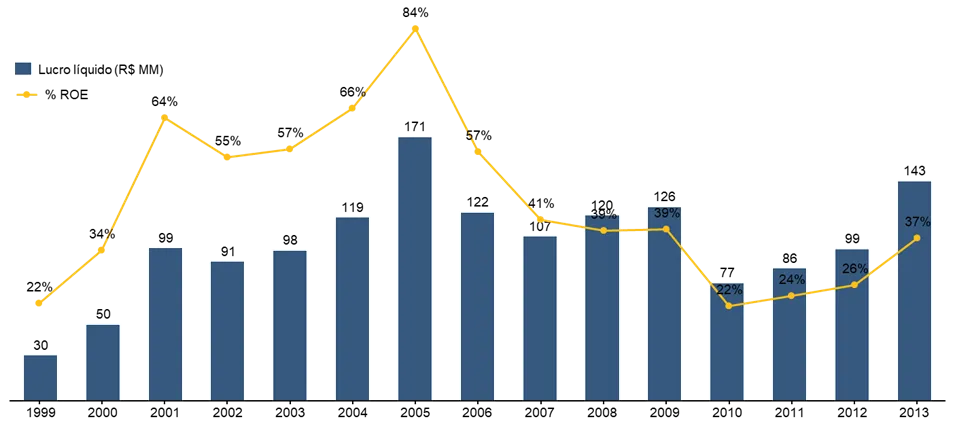

As descobertas foram bastante animadoras, pois mostravam características típicas de bons negócios: volumes estáveis, margens elevadas e alta conversão de caixa, típico de negócios com poucos competidores e alta barreira de entrada.

O gráfico abaixo apresenta o lucro líquido e retorno sobre o patrimônio líquido (ROE) da Carbocloro na época da análise. Nota-se que a empresa nunca havia registrado um ano de prejuízo, mesmo nas piores crises como em 2002-2003.

Gráfico 4 – Lucro líquido e ROE históricos da Carbocloro

Um ponto negativo para a empresa era a falta de crescimento: o lucro líquido da empresa não apresentava um crescimento significativo desde 2001. Entendemos que havia dois fatores que estavam pesando contra a empresa: (1) a capacidade ociosa da indústria estava próxima das máximas históricas, bastante ligado ao início da crise que tivemos no governo Dilma; (2) os preços da soda estavam baixos no mercado internacional, o que somados a um patamar de dólar também depreciado contribuíram para um lucro mais baixo que o “normal”. Essa conclusão, de uma certa maneira, era reconfortante, pois mesmo em um período de baixa no ciclo, a empresa ainda permanecia rentável e geradora de caixa.

Quanto ao valuation, nossas estimativas na época era que, em cenários conservadores, a empresa parecia realmente bastante descontada. Baseado no nível de geração de caixa, estimávamos que a empresa deveria valer pelo menos o dobro do que estava avaliada em bolsa – mesmo com o CDI da época que rondava os 12% ano!

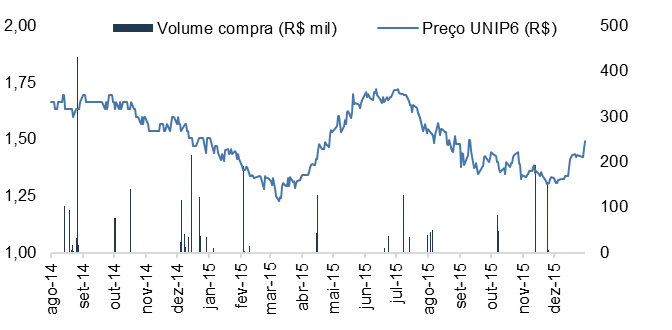

Depois de tudo ponderado, tomamos a decisão de investir, começando as compras ao final de 2014.

Apesar do alto retorno que a ação proporcionou, tivemos que ser bastante pacientes e disciplinados. Isso por que iniciamos as compras em Ago/14 e, em pouco mais de 6 meses, as ações haviam caído cerca de 25% (comparado a uma queda de 12% do Ibovespa no período)! Sem dúvidas, um início nada encorajador para a posição.

Uma queda dessa magnitude justificava uma revisão detalhada do investimento para avaliar se havíamos cometido algum equívoco ou se teriam ocorrido mudanças relevantes na empresa ou no mercado que justificassem tal queda de valor.

Verificamos que, na verdade, os resultados operacionais da empresa continuavam até melhores que nossas expectativas, então a queda das ações parecia estar sendo motivada apenas por um medo do mercado de que fatores macro poderiam contaminar os resultados da empresa (o momento coincidiu com o pico da crise que culminou com o impeachment em 2016).

Nossa conclusão foi que a queda não parecia razoável e aproveitamos então como uma oportunidade de continuar comprando a um preço ainda mais baixo. Montamos a posição ao longo de um período de 18 meses, durante os quais o preço se manteve atrativo, conforme mostra o gráfico abaixo.

Gráfico 5 – Preço da ação UNIP63 comparado ao volume de compra

Neste mesmo período, o controlador da empresa, sabendo do preço descontado da ação, fez uma oferta de compra para fechar capital a R$ 1,79/ação4 (prêmio de 15% sobre o preço da época). Felizmente conseguimos nos coordenar com outros acionistas minoritários e vetar a proposta de compra neste valor.

A partir de 2016, a ação começou a proporcionar bons retornos. Três fatores contribuíram para a melhora nos resultados e, consequentemente, no preço das ações.

O primeiro foi o próprio desempenho da empresa, que beneficiada pelo aumento do dólar, teve uma geração de caixa de quase R$ 500m em um período de 3 anos (entre 2014-16) – valor superior ao valor de mercado no momento de nosso investimento, e superior ao que havíamos estimado para o período. Essa geração de caixa foi utilizada para a redução da dívida líquida (que caiu de R$ 580m para R$ 188m no período), e o restante foi pago aos acionistas sob a forma de dividendos.

O segundo fator foi um movimento feito pela empresa em 2016 para a aquisição da Solvay Indupa. Uma concorrente com atuação no Brasil e Argentina e presença nos segmentos de Soda, Cloro e PVC. A Solvay Indupa já estava à venda há alguns anos e, se aproveitando da falta de compradores (houve um processo de venda para a Braskem em 2014 barrado por órgãos antitruste), a Unipar conseguiu adquirir o ativo a um preço bom. Após um turnaround bem executado, a Indupa se tornou uma unidade geradora de caixa e permitiu uma considerável expansão nos resultados da Unipar.

O terceiro fator que influenciou nos resultados da Unipar foi o aumento do preço da soda no mercado internacional, conforme pode ser observado no gráfico abaixo. Este aumento aconteceu, em grande parte, devido a questões ambientais, que tornaram proibida a produção de cloro e soda a partir de uma tecnologia antiga e forçaram que várias fábricas ao redor mundo interrompessem sua produção. A Europa foi a primeira região a impor esta restrição, em 2017, o que eliminou parte significativa da oferta global e elevou os preços da commodity. Outros fatores também contribuíram, como a crescente demanda da China e o fato das plantas de cloro e soda dos EUA já estarem operando próximas ao limite de sua capacidade produtiva.

Gráfico 6 – Preço histórico da soda cáustica (linha branca)

É importante ressaltar que a própria Unipar deverá substituir sua planta de mercúrio nos próximos anos, o que irá demandar um investimento relevante.

Em função destes fatores citados, entre 2015 e 2018, a empresa aumentou seu lucro líquido 6 vezes e a ação se valorizou 20 vezes. No início de 2019, devido ao quanto a ação se valorizou e o quanto o preço da soda também havia subido, tomamos a decisão de vender nossas ações da Unipar, para investir em outros negócios com maior potencial de valorização.

Ainda acompanhamos a ação de perto, esperando o dia em que surgirá uma nova oportunidade de compra a preços atrativos.

1 Preços de UNIP6 apresentados nos gráficos estão ajustados para dividendos e stock splits

2 Para ser exaustivo, houve mais duas transações não mencionadas. A primeira foi a aquisição de 25,25% de participação na Tecsis (uma empresa de produção de pás eólicas) em 2011 e a segunda foi a compra da Indupa em 2016 (detalhada no texto)

3 Preços de UNIP6 apresentados nos gráficos estão ajustados para dividendos e stock splits

4 O preço original da OPA foi de R$ 4,40/ação UNIP6; o preço apresentado no texto foi ajustado considerando os dividendos e stock splits