Caros investidores,

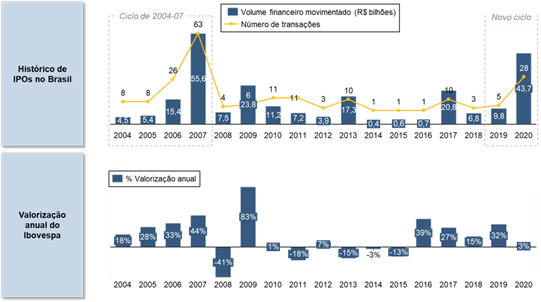

O mercado de capitais brasileiro vive um novo ciclo de IPOs[1]. Entre 2019 e 2020, tivemos 33 companhias estreando na bolsa, o que movimentou um total de R$ 54 bilhões. Em 2021, já tivemos 9 IPOs[2], e há mais de 30 ofertas sob análise da CVM. Para se ter uma ideia, entre 2014 e 2016, tivemos apenas 3 IPOs!

Esse ciclo só é comparável ao período de 2004 a 2007, quando houve um total de 105 IPOs e movimentação total de R$ 81 bilhões.

Considerando a similaridade entre os dois períodos, trouxemos uma análise do desempenho histórico dos IPOs desse ciclo de 2004 a 2007 para tentar responder a seguinte pergunta: vale a pena investir em IPO?

O gráfico abaixo apresenta o histórico de IPOs no Brasil entre 2004 e 2020 e ilustra os números citados na introdução dessa carta.

Gráfico 1 – Histórico de IPOs no Brasil e valorização anual do Ibovespa

O fato de que mais empresas estão conseguindo abrir capital é excelente para o mercado de capitais brasileiro, pois significa que empresários estão conseguindo captar recursos para financiar planos de expansão, que, por sua vez, geram novos empregos e beneficiam a economia.

Do ponto de vista de nós investidores, os IPOs aumentam o leque de oportunidades de investimento. Em um país com poucas empresas listadas, empresas novatas na bolsa são muito bem-vindas.

Conforme mencionamos na carta de Novembro/2011, o Brasil tinha até aquele momento 316 empresas listadas, um número muito baixo quando comparado a países com economias de porte similar a nossa, como Índia, Canadá e Austrália, com 5.541, 3.948 e 1.967 empresas listadas[3], respectivamente.

Apesar desses benefícios, os investidores precisam ser seletivos na escolha dos ativos. Não é coincidência que os períodos com maior volume de IPOs são justamente aqueles em que as bolsas operam em alta (vide gráfico 1 acima), pois é quando os empresários entendem que conseguirão vender suas ações a valuations atrativos.

Esse é um ponto importante: se os empresários, que conhecem muito mais de sua própria empresa do que qualquer investidor, entendem que é um bom momento para vender, é preciso ter cautela para selecionar o que de fato pode ser um bom investimento.

Para ilustrar esse ponto, trouxemos uma análise do retorno das estreantes da bolsa no ciclo de 2004 a 2007. Na época, a situação era muito parecida com a atual: disputa entre os investidores para conseguir participar dos IPOs e enormes valorizações das ações nos dias da estreia.

Quase 15 anos após esse período, do total de 105 empresas listadas, apenas 65 continuam públicas. Das 40 que deixaram de ser listadas, 22 foram adquiridas ou passaram por um processo de M&A, 15 fecharam capital através de uma oferta pública de aquisição e 3 faliram.

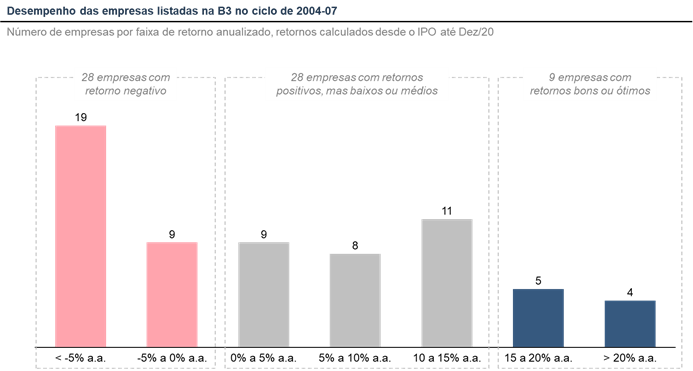

Das 65 empresas que continuam listadas, o desempenho médio não é muito positivo. Apenas 26 empresas superaram o Ibovespa no período.

Um dado mais alarmante é que 28 empresas (43% das que continuam públicas) apresentaram retorno negativo. Dentre essas, há casos de construtoras como PDG, Gafisa, Viver e CR2; bancos como Indusval e Pine; a mineradora MMX (a OGX, empresa mais famosa do grupo X, fez o IPO em 2008). Em todas essas empresas, houve perda de capital significativa, em alguns casos de até 99%.

Das demais, 28 tiveram retornos baixos ou médios (entre 0 e 15% ao ano), e apenas 9 tiveram níveis de retorno bons ou ótimos (superior a 15% ao ano). O gráfico abaixo ilustra esses dados:

Gráfico 2 – Dispersão de retornos das empresas listadas entre 2004 e 2007

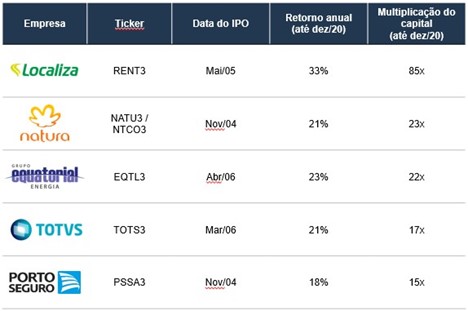

Apesar da média de resultados ruins, a janela de 2004 a 2007 trouxe excelentes empresas para a bolsa, que foram capazes de trazer significativa geração de valor aos seus acionistas. Dentre elas, destaques para Localiza, Natura, Equatorial, Totvs e Porto Seguro, todas com multiplicação do capital investido em pelo menos 15x.

Gráfico 3 – IPOs de maior sucesso do ciclo 2004-07

Fonte: CapitalIQ, Análise Ártica

Se a história se repetir, o que nos parece provável, o ciclo de IPOs que estamos vivendo agora deve trazer empresas com enorme dispersão de desempenho. Disciplina para selecionar as melhores oportunidades, investindo em boas empresas, que estejam negociadas a preços justos é o que faz a diferença no longo prazo.

[1] IPO (“initial public offering” em inglês, ou “oferta pública inicial” em português) representa a primeira vez que as ações de uma empresa são ofertadas ao mercado. Após o processo de IPO, ela passa a ser uma empresa com ações negociadas em bolsa

[2] Até 11/Fev/2021

[3] Em 2017