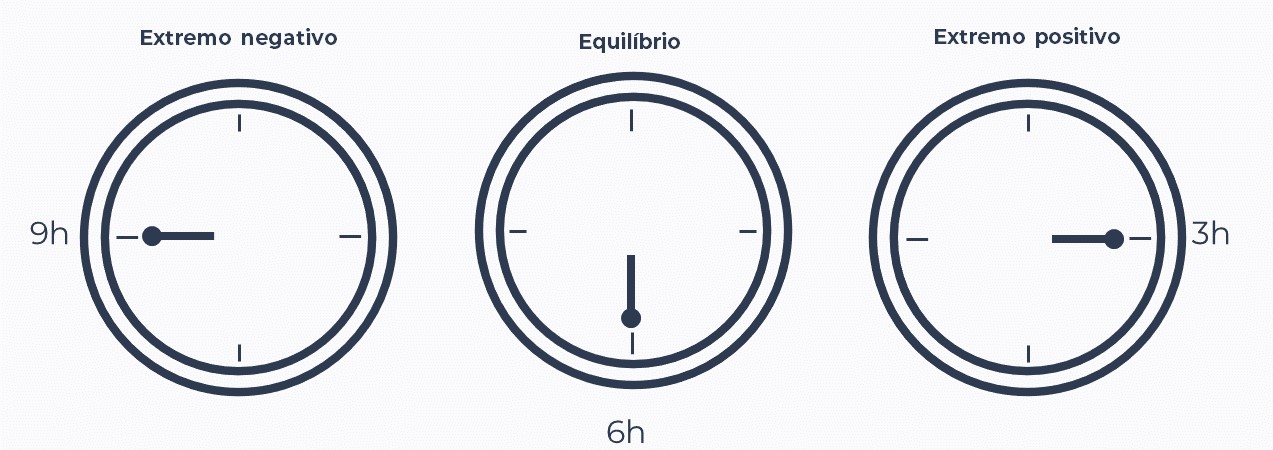

Caros investidores, Em um memorando escrito em 1991 por Howard Marks, o famoso investidor fundamentalista à frente da Oaktree Capital Management, o movimento de um pêndulo é usado como analogia para descrever a dinâmica das oscilações de mercado. Essa ideia de movimento pendular seria revisitada várias vezes por ele (em outros memorandos e nos livros The Most Important Thing e Mastering the Market Cycle) e apontada como um dos conceitos mais fundamentais para entender o comportamento dos mercados. No extremo negativo, quando o sentimento geral é de pessimismo e os preços atingem suas mínimas históricas, é como se o pêndulo estivesse na posição das 9h em um relógio. No extremo oposto, quando o clima é de otimismo generalizado e parece que nada pode dar errado, é como se o pêndulo estivesse na posição das 3h no relógio. O ponto mais baixo, às 6h, é onde os níveis de preços deveriam permanecer se os mercados fossem sempre racionais e ponderados. Porém, da mesma forma que o pêndulo, o mercado passa menos tempo às 6h do que nas zonas laterais, de preços acima ou abaixo do que apontam as avaliações mais ponderadas. Parece um contrassenso dizer que um mercado constituído por investidores inteligentes e qualificados passa a maior parte do tempo com noções distorcidas sobre o valor real dos ativos, mas a racionalidade nos mercados é como a força da gravidade agindo sobre o pêndulo. Ela sempre age no sentido de levar até o ponto de equilíbrio às 6h. No entanto, sob influência de uma força externa, esse equilíbrio estático se torna dinâmico: o pêndulo oscila em torno de seu ponto de equilíbrio, mas não estaciona nele. No mercado, a força externa que perturba o equilíbrio estático e cria essa dinâmica pendular é a natureza da psicologia humana.