Caros investidores,

No último dia 30 de agosto, Warren Buffett completou 90 anos. Para celebrar a data, nós decidimos trazer uma análise de um de seus investimentos mais icônicos: a compra de uma participação relevante na CocaCola, durante a década de 80.

Esse é um dos cases que apresentamos no nosso programa de treinamentos para novos membros de nossa equipe: “Se você voltasse no tempo, e avaliasse a Coca-Cola em 1988, você compraria a ação?” Nessa carta, vamos tentar resumir os principais insights que tiramos desse treinamento.

Começamos com um quiz. Certa vez, uma bem conceituada revista de negócios publicou a seguinte afirmação:

“Diversas vezes, todos os anos, um investidor olha para o histórico da Coca-Cola com profundo respeito, mas chega à triste conclusão que já está olhando tarde demais (para investir).”

Revista Fortune

Em que ano essa sentença foi publicada? A resposta correta está no rodapé da próxima página3:

a-) 1938

b-) 1944

c-) 1957

d-) 1968

e-) 1979

f-) 1986

Contexto do investimento:

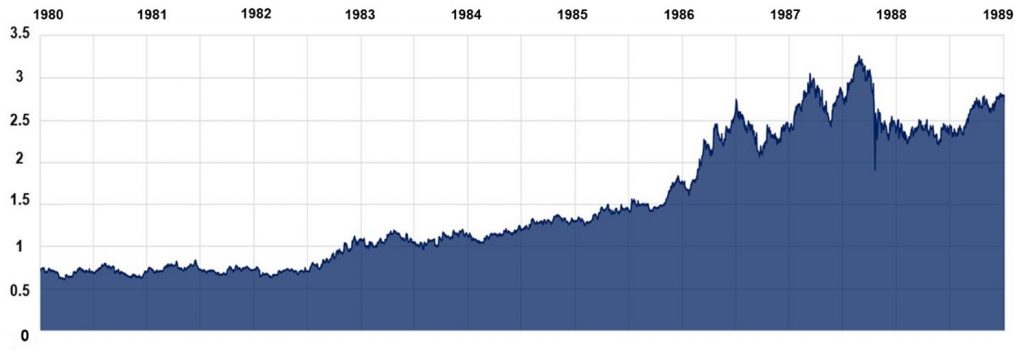

• Em 1988, Buffett começou a comprar ações da Coca-Cola. Muitos analistas eram céticos, já que a ação vinha subindo há vários anos e negociava nos níveis mais altos da história (o preço da ação mais que triplicou na década, e sem contar os dividendos).

Gráfico 1 – Preço da ação da Coca-Cola (1980-1988)

- A ação parecia cara. Ela negociava com um múltiplo de preço / lucro1 de 15-19x em um momento em que a taxa de juros de longo-prazo era de 9% ao ano.

- Mesmo assim, Buffett comprou 7% das ações da Coca-Cola, que representavam um investimento de USD 1,02 Bi. Era um montante significativo e representava 21% do patrimônio líquido da Berkshire Hathaway2 na época!

O que Buffett viu na empresa:

Na sua carta anual de 1988, Buffett comentou sobre seu investimento em Coca-Cola pela primeira vez:

“Em 1988 fizemos compras significativas na (…) Coca-Cola. Nós esperamos manter essas ações por muito tempo. Na verdade, quando temos um pedaço de um negócio excelente, com gestão excelente, nosso tempo de investimento preferido é para sempre. Nós somos o oposto daqueles que tem pressa para vender e registrar lucros quando as empresas vão bem, mas que se prendem exaustivamente a empresas que desapontam. Peter Lynch apropriadamente compara esse comportamento como “cortar as flores e regar as ervas daninhas.”.

Nós continuamos a concentrar nossos investimentos em algumas poucas empresas que tentamos entender bem. São apenas alguns negócios em que temos fortes convicções de longo prazo. Portanto, quando achamos um negócio desses, queremos participar de forma significativa. Nós concordamos com Mae West “muito de uma coisa boa pode ser maravilhoso.”.

Warren Buffett, Carta de 1988 da Berkshire Hathaway

1 P/L (Preço / Lucro) é um múltiplo muito utilizado no mercado financeiro. Ele mede o valor de mercado de uma empresa relativamente ao seu lucro líquido anual. Via de regra, quanto maior o múltiplo, mais “cara” tende a ser a empresa. 2 Berkshire Hathaway é a holding de investimentos de Buffett.

3 Citação foi publicada em 1938.

Em 1989, ele também elogiou o trabalho que o CEO, Roberto Goizueta, estava fazendo para retornar a empresa à trajetória de crescimento após um período de estagnação durante a década de 1970.

Com base em declarações de Buffett e Munger na época e posteriormente, entendemos que ele baseou sua decisão de investimento em três principais fatores:

1. Potencial de crescimento do consumo per capita:

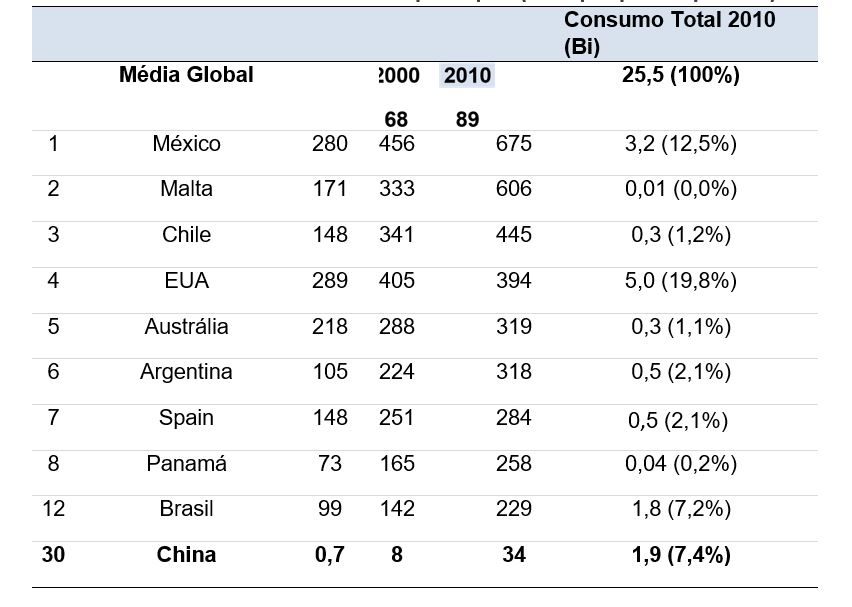

Em 1988, a Coca-Cola já era uma marca forte no mundo inteiro, era líder global com 45% do market share global de refrigerantes e tinha atuação em mais de 160 países. Em 1990, a média global de consumo de Coca-Cola já era de 43 latas por pessoa por ano. Com essa presença já forte, como a empresa iria crescer?

Apesar da presença forte, a penetração da marca variava muito em cada país. Conforme mostrado no gráfico abaixo, enquanto o consumo médio dos EUA era de 289 latas per capita em 1990 (quase 7 vezes a média global), na China esse número era de míseros 0,7.

Claramente havia muito espaço para crescimento. Mesmo com um consumo já muito alto nos EUA e com crescimento potencial limitado (de fato, o consumo caiu entre 2000 e 2010), havia muito espaço para aumentar volumes no exterior.

A China, em particular, tinha uma penetração muito baixa e apresentava uma enorme oportunidade de crescimento considerando sua população de 1,3 bilhões de pessoas. De fato, o consumo per capita cresceu 49x entre 1990 e 2010, e hoje é um dos principais mercados de atuação da CocaCola.

Gráfico 2 – Consumo de Coca-Cola per capita (latas por pessoa por ano)

2. Poder de precificação:

Uma das características que fazem da Coca-Cola um ótimo negócio é seu poder de sempre aumentar os preços acima da inflação. A Coca-Cola tem uma base de clientes fiéis à marca e um produto relativamente barato, o que permite que a empresa consiga aumentar constantemente os preços sem pesar no bolso do consumidor. Hoje, por exemplo, uma lata de 350 ml de Coca-Cola custa cerca de R$ 2,50. Se a empresa aumentar os preços para 2,70 (crescimento de 8%, o dobro da inflação em um ano), pouca gente deixará de consumir o produto.

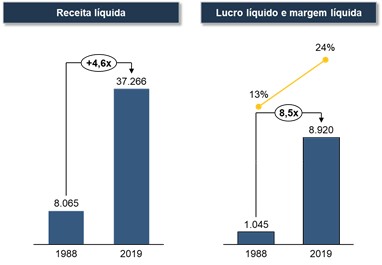

Além de proteção em ambientes inflacionários, o poder de precificação também permite crescimento e ganhos de margem, quando a receita da empresa cresce em ritmo mais acelerado que seus custos.

Evidência disso é o fato de que, entre 1988-2019, a receita da Coca-Cola cresceu 4,6x enquanto o lucro líquido da empresa cresceu 8,5x (margem líquida passou de 13% para 24%).

Gráfico 3 – Crescimento da receita e lucro líquido da Coca-Cola (em USD MM)

3. Novos investimentos com rentabilidade:

Conforme mencionado na carta anterior, além de crescer, é importante ter uma boa rentabilidade para de fato gerar valor ao acionista. Nesse aspecto, a Coca-Cola tinha um ótimo resultado. O ROE[1] médio da empresa na década de 1980 (antes do investimento de Buffett) era de 25% a.a. e apresentava uma tendência de crescimento que continuou ao longo de toda a década de 1990.

Mas por que isso é importante?

A importância do ROE alto é que a empresa conseguia crescer sem comprometer muito o seu capital ou precisar se endividar. De fato, o negócio de refrigerantes demanda pouco capital, o principal investimento que a empresa realiza todos os anos é em marketing, investimentos esses que fortalecem a marca e aumenta as vantagens competitivas da empresa. Essa característica permitiu que a Coca-Cola crescesse antes e depois do investimento de Buffett ao mesmo tempo em que pagava generosos dividendos aos seus acionistas – historicamente, a empresa paga entre 75-80% dos lucros gerados de volta aos acionistas sob a forma de dividendos ou recompra de ações.

O resultado:

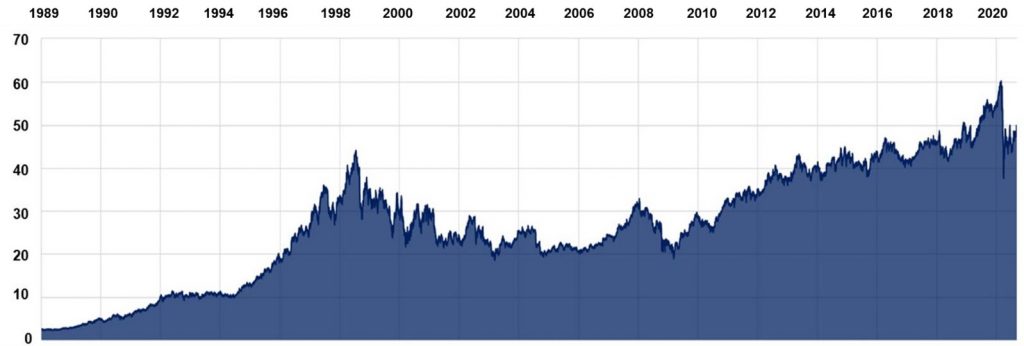

Nos primeiros 10 anos do investimento de Buffett na Coca-Cola, a ação teve um desempenho espetacular, apresentando um retorno de 14x o capital investido, equivalente a um ganho anual de 30% a.a. (considerando o reinvestimento de dividendos).

No entanto, com a troca de gestão após o falecimento do CEO Roberto Goizueta em 1997 e, mais recentemente, com as tendências de alimentação saudável, a ação da empresa não tem performado tão bem quanto antigamente. Mesmo assim, desde o final de 1988 até agosto de 2020, a ação da Coca-Cola valorizou 36x, o que representou um crescimento anual de 12% a.a., após considerar reinvestimento de dividendos. Considerando os USD 1,30 Bi[2] iniciais que Buffett investiu na empresa em 1988, a Coca-Cola garantiu um lucro de quase à USD 30,0 Bi para o investidor ao longo dos últimos 30 anos.

Gráfico 4 – Preço da ação da Coca-Cola, não ajustado por dividendos (1989-2020)

Um questionamento constante é por que Buffett não vendeu suas ações quando a empresa atingiu um pico em 1998 e parecia cara naquele momento. Há três principais motivos:

- O primeiro são os impostos sobre ganho de capital que Buffett pagaria caso vendesse ações da empresa. Considerando a enorme valorização da ação, os impostos pagos seriam de quase USD

-

- Outro motivo é que o volume do investimento era muito grande. A participação de Buffett na CocaCola era avaliada em USD 13,4 Bi em 1998, o que tornava a tarefa de buscar novos investimentos tão bons quanto a Coca-Cola bastante desafiadora.

-

- Somado aos pontos anteriores, a Coca-Cola sempre foi uma excelente pagadora de dividendos. Desde pelo menos 1988, a Coca-Cola paga dividendos trimestrais e crescentes em todos os anos. Essa característica permitiu que Buffett recebesse USD 8,4 Bi somente em dividendos da Coca-Cola. Atualmente, sua posição rende USD 656 MM anuais.

Mesmo com um retorno mais baixo nos últimos 20 anos, a Coca-Cola gerou um lucro de USD 16,1 Bi para a Berkshire Hathaway entre 1998-2019 (USD 8,7 Bi com valorização da ação e USD 7,3 Bi em dividendos) – lucro superior aos USD 13,4 Bi investidos na empresa em 1998, o que evidencia a importância do foco no longo prazo.

Buffett ainda considera a Coca-Cola um “ótimo negócio”, mas ele admite que as críticas aos refrigerantes com açúcar são ameaças para a empresa.

A empresa tem expandido para outras categorias de bebidas (como cafés, chás e sucos) para continuar crescendo, mas essas categorias não geram as mesmas margens altas que seu produto principal gera. Mesmo assim, a Coca-Cola ainda é uma gigante e tem o melhor sistema de distribuição de bebidas do mundo, o que deve ajudar a empresa a expandir para essas novas categorias de produtos.

[1] ROE (Return on Equity) é calculado dividindo o lucro líquido pelo patrimônio líquido de uma empresa. O ROE é uma medida de performance financeira da empresa pois indica quão bem a empresa utiliza seus recursos para gerar lucro ao acionista. Quanto maior for o lucro para uma dada quantidade de patrimônio líquido, maior será o ROE da empresa.

[2] A Berkshire Hathaway investiu USD 1,024 Bi entre 1988-89 e adicionou USD 0,275 Bi ao investimento em 1994, o que representa um investimento total de USD 1,299 Bi. Buffett nunca vende uma única ação da Coca-Cola.