Caros investidores,

Neste memo, compartilhamos com vocês um investimento de arbitragem não ortodoxo que carregamos entre 2018 e 2019 e nos gerou ótimos resultados. É um bom exemplo da utilização da assimetria de risco-retorno a favor do investidor.

A operação consistiu na compra de ações da Bradespar acompanhada por venda de ações da Vale.

A Bradespar é uma holding de capital aberto fundada pelo bloco controlador do Grupo Bradesco com o objetivo de investir em ativos negociados em bolsa e diversificar o capital do Grupo.

Após a venda da totalidade de sua participação na CPFL Energia em dezembro de 2017, a Bradespar passou a ter como único investimento em seu portfólio a Vale, empresa da qual é sócia desde a sua privatização. Assim, a Bradespar passou a ser, na prática, um meio de investir indiretamente na Vale.

Como é comum em casos similares (observados em Gerdau – Metalúrgica Gerdau, Itaú Unibanco – Itaúsa, Iguatemi – Jereissati Participações, dentre outros), a Bradespar é cotada com um desconto de seu NAV [1] – i.e, vale em bolsa menos do que o valor de mercado da sua participação na Vale. Esse desconto é chamado de desconto de holding e existe devido ao fato de o veículo intermediário – a holding – adicionar uma camada a mais de incerteza no ativo, já que ela pode aplicar os recursos provenientes do seu investimento (dividendos, juros sobre capital próprio e vendas de ações a mercado) a seu critério, podendo, inclusive, destiná-lo a atividades pouco rentáveis, destruindo valor para os seus acionistas.

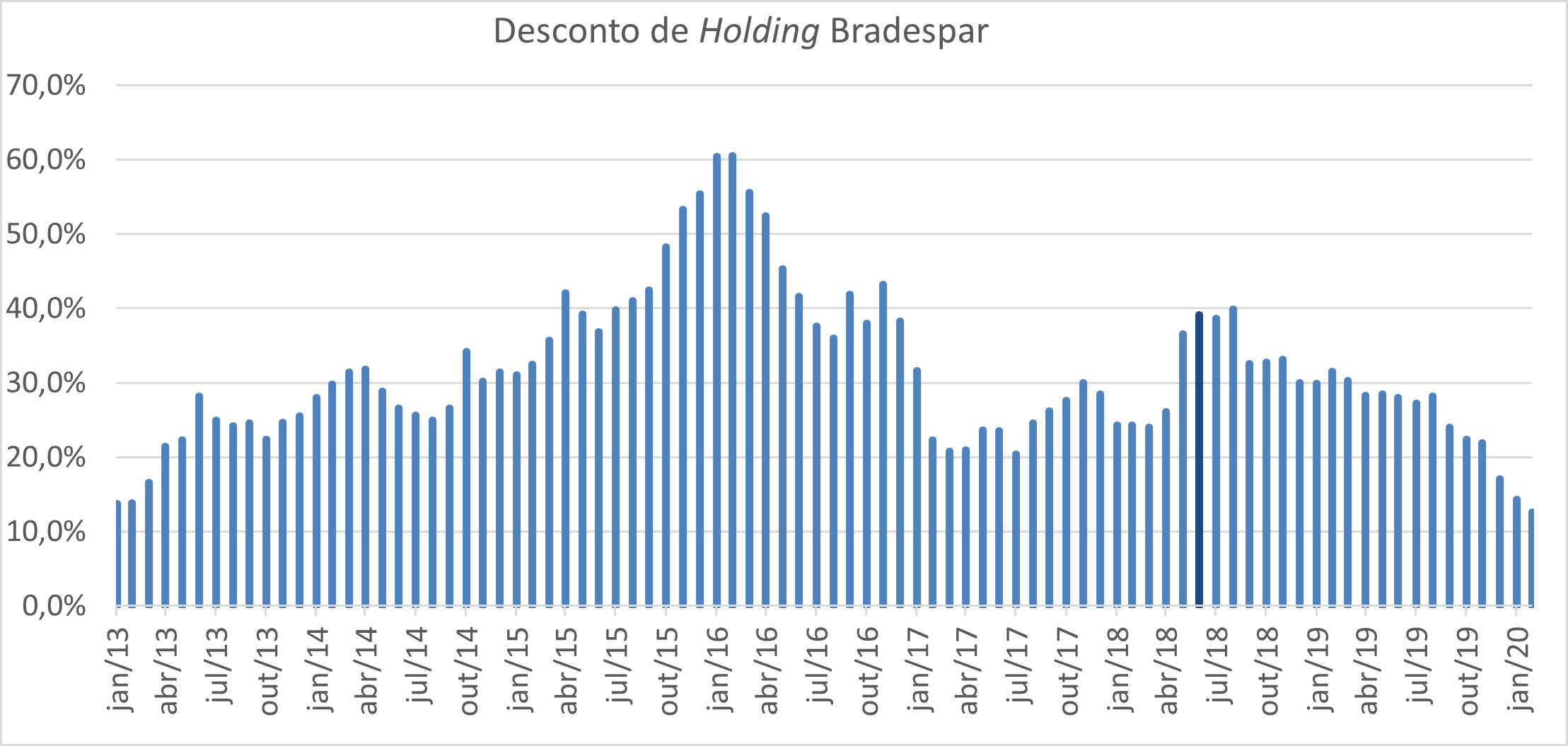

Em geral, o desconto de holding observado em casos similares oscila em torno de 20% do NAV, o qual, historicamente, é possível observar na Bradespar[2]

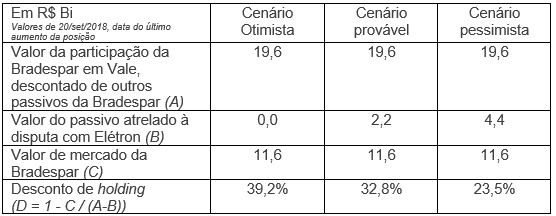

Em 2018, houve um movimento de aumento do desconto de holding devido a uma disputa judicial movida pela Elétron, uma empresa do Grupo Opportunity (do empresário Daniel Dantas). A disputa já tinha 11 anos e dizia respeito à um processo movido pela Elétron contra a Bradespar e Litel. Em maio de 2018, a justiça homologou um laudo pericial que estipulava uma indenização para a Elétron no valor de R$ 4,4 Bilhões, dos quais a Bradespar seria responsável por metade deste valor.

A notícia fez com que o desconto de holding da Bradespar aumentasse consideravelmente (o desconto chegou a atingir 40%, conforme mostrado no gráfico acima). Na nossa visão, o aumento foi exagerado: mesmo assumindo um cenário que a Bradespar arcasse com 100% da contingência, ou seja, R$ 4,4 Bi, o desconto ajustado ainda seria de 23,5%, acima da média histórica de 20%. Para nós, este seria o pior cenário possível.

Para capturar essa oportunidade, nosso investimento deveria ser posicionado com base no desconto de holding da Bradespar, capturando o valor no retorno do desconto a níveis históricos. A maneira que encontramos para estruturar essa operação foi via um long short[3]: ficamos long em Bradespar (BRAP4) e short em Vale (VALE3), de modo que perdas geradas pela valorização de VALE3 fossem compensadas por ganhos com valorização de BRAP4 e que apenas a oscilação relativa entre o preço de BRAP4 e VALE3 afetasse nosso investimento – ponto importante, já que não queríamos apostar na direção absoluta do movimento dessas ações (o que evitou, por exemplo, que houvesse perda de capital para o Arcádia após o acidente de Brumadinho, quando as ações da Vale caíram mais de 24% em apenas um dia).

O fato de ser um long short dava ao investimento uma característica interessante pois não necessitava de grandes quantidades de recursos, já que utilizávamos o montante obtido na venda de VALE3 para comprar BRAP4. Ou seja, não era necessário retirar recursos de outros ativos, ou mesmo do caixa, para aplicar na tese.

Montamos a operação entre Junho e Setembro de 2018, quando o desconto de holding oscilou ao redor de 39% até atingirmos o limite máximo permitido pelo regulamento do Arcádia.

Desde então, Bradespar, Litel e Elétron homologaram um acordo onde concordavam com uma indenização total de R$ 2,8 Bi, bem abaixo dos R$ 4,4 Bi iniciais, divididos igualmente entre Bradespar e Litel (R$ 1,4 Bi para cada).

A Litel tentou cobrar a Bradespar judicialmente pelo reembolso dos R$ 1,4 Bi pagos por ela, mas recentemente, em dezembro de 2019, foi divulgada a decisão judicial de que tal pleito foi negado.

Essas notícias refletiram positivamente no desconto, que caiu do nível de 39% para o patamar atual de 13% (em fevereiro de 2020). A queda no desconto gerou um ótimo resultado para o Arcádia – retorno total de 91,2%[4] sobre o capital empregado, o que representa um retorno anualizado de 47,7% até fevereiro de 2020.

A pergunta que fica é a seguinte: o que aconteceria caso o desconto de holding aumentasse ao invés de diminuir? Embora “no papel” a operação pudesse apresentar um resultado negativo, na prática era só uma questão de tempo para o desconto diminuir, pois o mercado tende a corrigir deslocamentos de valor significativos ao longo do tempo. E tínhamos tempo suficiente para esperar porque como compramos Bradespar “barata”, os dividendos recebidos pela posição long eram superiores ao custo de manter a posição short – ou seja, efetivamente estávamos sendo pagos para esperar e ganhar dinheiro!

O caso descrito acima ilustra uma forma alternativa de obter um retorno diferenciado combinado a uma exposição a riscos bastante reduzida. Esse tipo de investimento serve como um importante complemento de portfólio e se torna ainda mais interessante em momentos de bull market, quando fica cada vez mais difícil encontrar boas ações a preços razoáveis na bolsa.

Para realizar investimentos como esse, é necessário estar atento às oportunidades que o mercado oferece, e exercitar as mesmas habilidades de bom senso e capacidade analítica que já são naturalmente exigidas para os investimentos mais tradicionais em ações.

[1]NAV: Net Asset Value. Indica o valor de mercado dos ativos descontados do valor de mercado dos passivos. [2]O pico do desconto de holding observado no gráfico (entre 2013 e 2016) ocorreu quando devido à aproximação do fim do Acordo de Acionistas da Vale, que iria expirar em 2017. Contudo, o Acordo foi renovado e voltou para níveis próximos à 20% em 2017 [3]Long: Investir em uma ação (ganhos ocorrem quando há valorização da ação); Short: Apostar contra a ação (ganhos ocorrem quando há desvalorização da ação). Estratégias long short são usadas para investimentos em que a tese é a variação relativa do valor dos ativos, não a sua variação absoluta. [4]Até 28/02/2020