Caros investidores,

A oportunidade de investimentos ideal é encontrar uma empresa de alta qualidade sendo negociada a preços baixos no mercado. Esse tipo de oportunidade quase nunca aparece quando o cenário econômico está favorável e a empresa está apresentando bons resultados. Então, se você quiser comprar ações realmente baratas em bolsa, se prepare para investir quando o cenário econômico estiver muito ruim, ou quando a empresa estiver apresentando maus resultados, ou quando as duas coisas estiverem acontecendo em conjunto.

Foi em um contexto como esse que compramos nossas ações da Porto (PSSA3). A tese é interessante porque é praticamente um caso de livro texto, sem grandes complicações ou reviravoltas, e ilustra bem alguns aspectos de nossa filosofia de investimentos. Então, contaremos aqui a história desse nosso investimento, que ainda está acontecendo. Atualmente, a Porto é a segunda maior posição no portfólio do Ártica Long Term FIA.

O que a Porto faz

A Porto é uma das principais seguradoras do Brasil, com 13 mil funcionários e 37 mil corretores independentes que atendem hoje 16 milhões de clientes espalhados por todo o país. O grupo se divide em 4 verticais de negócios: Seguros, Saúde, Bank (serviços financeiros) e Serviços (gerais). A principal delas é a unidade de seguros, que hoje representa ~65% da receita total da companhia. Foi a atividade com a qual o grupo começou. As demais verticais foram criadas sob a lógica de vender produtos e serviços adicionais para os clientes que já contratavam seguros da Porto. O quadro abaixo resume bem os atuais ramos de atuação da empresa.

Em seguros para automóveis, a Porto é líder disparada no Brasil e vem mantendo um market share de ~27% há mais de uma década, enquanto o segundo hoje tem cerca de ~18% (após a aquisição de concorrentes) e o terceiro ~13%. No Sudeste, região em que está mais presente, sua dominância de mercado é ainda maior. Esse segmento é o mais relevante para a empresa não só por representar ~50% da receita do grupo, mas por ser o mais conhecido e a porta de entrada para novos clientes, aos quais o restante do portfólio de produtos e serviços é oferecido a reboque. Por isso, daremos mais ênfase a essa linha de negócios.

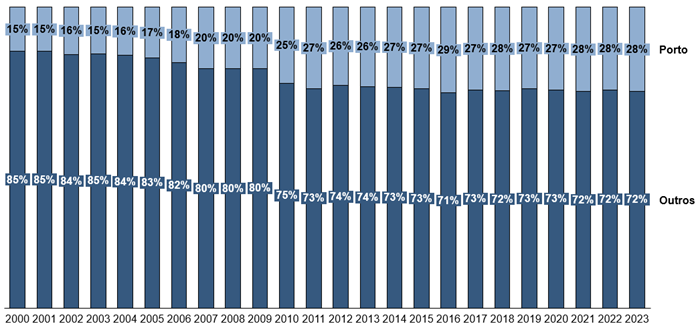

O ponto crucial é entender como a Porto é capaz de manter sua posição de liderança há tanto tempo. Market share estável tipicamente indica a existência de barreiras de entrada e vantagens competitivas, pois só com esses impedimentos é que concorrentes não conseguem atrair para si grandes números de clientes. Setores com essas características costumam ter uma dinâmica competitiva ordeira, em que cada empresa acaba dominando certas regiões ou segmentos de produtos e não fazem grandes ofensivas para tentar tomar mercado de seus competidores. Essa configuração é bem aplicável ao setor de seguros auto no Brasil, em que o market share das principais seguradoras permanece estável ou se altera muito gradualmente ao longo do tempo. Vejam como o market share da Porto vem evoluindo desde 2000.

Market Share Porto vs demais seguradoras

Fonte: Susep

Em nossa visão, há três principais vantagens competitivas que tornam a posição de liderança da Porto bastante sustentável: a escala de suas operações, a força de sua marca junto aos clientes finais e a boa reputação e relacionamento que a empresa mantém com a rede de corretores independentes. Vamos explorar cada uma delas.

A importância da escala para o segmento de seguros auto está relacionada a ganhos de escala tradicionais, (e.g.: poder de barganha na negociação de peças de reposição) e à necessidade de manter uma rede de assistência pronta para atender os veículos segurados que, por exemplo, se envolvam em acidentes de trânsito.

Essa estrutura de suporte precisa ser dimensionada pelos picos de demanda de cada região atendida, ou seja, pelo número de atendimentos simultâneos que cada unidade de assistência precisa ser capaz de realizar de forma que o nível de serviço garantido aos clientes seja satisfatório. Para uma seguradora pequena, tanto a cobertura geográfica quanto otimizar o uso da rede de assistência são requerimentos problemáticos.

A questão da cobertura geográfica é simples. Imagine uma pequena seguradora que só tenha clientes no estado de São Paulo. É natural que exista a estrutura de atendimento na região onde moram seus clientes, mas como atender aqueles que se envolvam em um acidente durante uma viagem para Minas Gerais? É imprevisível para que lugar e quando os clientes vão viajar, e manter a cobertura em todas as áreas possíveis, para atender eventos esporádicos, é economicamente inviável. A seguradora com clientes tanto em São Paulo quanto em Minas Gerais acaba tendo vantagem. O ideal é ter atuação em todo o território nacional, como é o caso da Porto.

Entender a vantagem da escala na otimização do uso da rede de assistência exige alguma noção de estatística. Um acidente de trânsito é um evento aleatório de baixa probabilidade e, portanto, é impossível prever se um determinado motorista sofrerá um acidente em um dia específico. Porém, é mais fácil prever o número de acidentes que um grupo grande de motoristas sofrerá em um dia, e quanto maior for esse grupo, maior será a previsibilidade do número de acidentes total, pois ele se aproximará da probabilidade de ocorrência de cada acidente isolado multiplicada pelo número de motoristas no grupo. Esse princípio estatístico é conhecido como Lei dos Grandes Números. Assim, quanto maior o número de clientes dentro do raio de atuação de uma determinada unidade de atendimento, mais previsível e constante será o número de acidentes que essa unidade terá que atender a cada dia e menor será o custo total por atendimento. Nessa questão, não importa apenas o número total de clientes, mas quão concentrados eles estão em determinada região. Portanto, a seguradora com maior market share em determinada geografia, provavelmente, terá o menor custo logístico para atender eventos cobertos pelo seguro. Novamente, é o caso da Porto nas principais regiões.

A título de curiosidade, a probabilidade média de uma pessoa que dirija no Brasil se envolver em um acidente é de 1 vez a cada 78,9 anos, de acordo com nossas estimativas usando dados de 2023 do Ministério dos Transportes (despreza pequenos acidentes que não chegam a ser registrados). Assim, uma seguradora com 100 mil clientes em um raio de atendimento de uma determinada unidade poderia esperar atender cerca de 4 acidentes a cada dia nessa localização. Ilustra bem como é difícil uma pequena seguradora manter uma rede de suporte que ofereça um alto nível de serviço e não fique ociosa na maior parte do tempo.

Sendo a líder de mercado com cobertura nacional, a Porto está em uma posição excelente para oferecer o melhor nível de serviço aos seus clientes e reforça essa vantagem com uma cultura bastante focada em oferecer serviços de alta qualidade. Ao longo de décadas atendendo bem seus clientes, foi construída uma reputação excelente e muito difícil de replicar. Hoje, a marca Porto Seguro é uma das mais conhecidas e bem-conceituadas do país.

A reputação de uma seguradora é especialmente importante por causa da dinâmica do seu negócio. O cliente paga antecipadamente o preço da apólice de seguros e espera que a seguradora honre seu papel, mas só colocará sua esperança à prova em um dia de má sorte, quando estiver no meio da rua com seu carro batido. Então, é natural que as pessoas busquem contratar seguros de uma empresa que tenha boa reputação e estejam dispostas a pagar um prêmio de preço pela confiança de que a seguradora será honesta e prestativa caso seja acionada.

O valor médio anual de seguro de carros da Porto foi de R$ 2,6 mil em 2023, cerca de R$ 220 por mês. Se uma seguradora menos conhecida oferecesse um valor 10% menor, um desconto relevante, faria sentido economizar R$ 22 por mês e não ter a tranquilidade de que será bem atendido se tiver problemas? Grande parte das pessoas acha que não e prefere continuar com a Porto, especialmente porque o adicional não é um valor que fará muita diferença em suas vidas. Esse prêmio de preço, em relação à média do setor, contribui diretamente para a rentabilidade da empresa.

A terceira vantagem competitiva é o forte relacionamento com a rede de corretores de seguros independentes, que realiza cerca de 80% das vendas de novas apólices de seguros auto. O que mantém essa relação com os corretores é um conjunto de fatores: as comissões pagas são atrativas, em comparação com a média de mercado; os pagamentos são feitos sempre pontualmente e com agilidade (até 7 dias), o que faz bastante diferença para os corretores, que nem sempre têm uma situação financeira tão sólida; os sistemas e equipe interna da Porto interagem com os corretores de maneira eficiente e prática; há programas de incentivo para motivar a rede, como, por exemplo, prêmios em viagens ou produtos para os melhores corretores do ano. Esse conjunto de iniciativas, aliado à força da marca Porto Seguro com os clientes finais, faz com que os seguros da Porto sejam os preferidos pelos corretores, o que aumenta a chance de que sejam os mais recomendados para seus clientes finais.

Agindo em conjunto, essas três grandes vantagens competitivas formam um ciclo virtuoso que fortalece cada vez mais a Porto e torna muito difícil que um concorrente tome sua posição de liderança. A escala contribui para manter ampla cobertura e um alto nível de serviços, que agrada os clientes e reforça a força da marca, que permite cobrar prêmios de preço e ter mais espaço para remunerar bem os corretores, que ajudam a atrair cada vez mais clientes, ampliando ainda mais a escala.

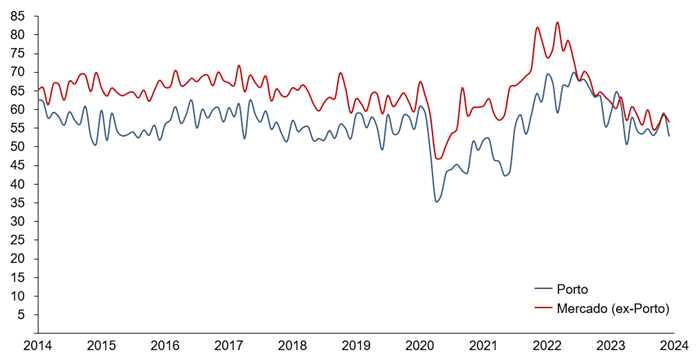

A vantagem da Porto fica clara ao comparar seu índice de sinistralidade (custo dos sinistros divididos pelo valor dos prêmios de seguros emitidos) com o do restante do mercado. Ano após ano ela se mantém a frente da concorrência (quanto menor a sinistralidade, melhor).

Sinistralidade Porto vs. demais seguradoras (%)

Fonte: Susep

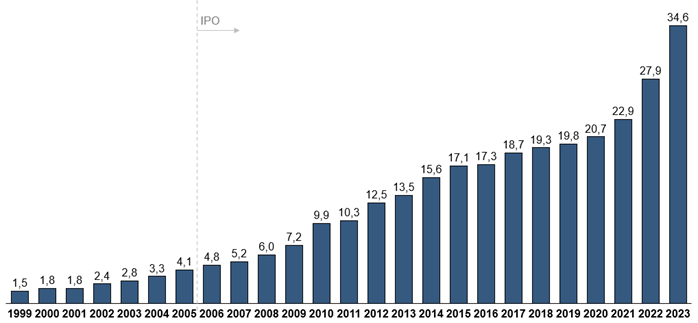

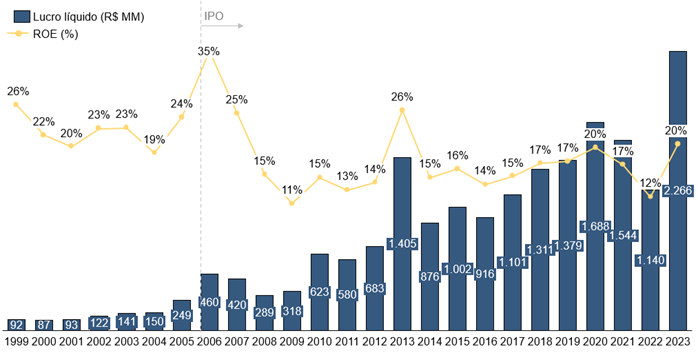

Nessa conjuntura, a Porto vem crescendo e gerando excelentes resultados financeiros há décadas. Em 25 anos, sua receita cresceu e suas margens se mantiveram saudáveis em todos os anos, mesmo atravessando as grandes crises, como as do subprime em 2008, impeachment da Dilma em 2015 e COVID-19 em 2020. Pouquíssimas empresas têm um histórico tão bom. Em negócios com essas características, é muito difícil perder dinheiro investindo. Mesmo sem nenhum grande movimento que valorize rapidamente o valor da empresa, o efeito composto de um longo período de resultados é significativo. Desde seu IPO, em dezembro de 2004, as ações da Porto geraram um retorno anual médio de 16,3%, multiplicando seu valor por 18,3x.

Receita Líquida (em R$ Bilhões)

Histórico de Lucro Liquido e Return on Equity

O que gerou a oportunidade

A Porto é uma velha conhecida do mercado. Os quase 20 anos desde o IPO e a rentabilidade acima da média a tornam um dos grandes casos de sucesso da bolsa brasileira. Historicamente, suas ações superam o Ibovespa em qualquer janela de 5 anos. Com isso, não é segredo que o grupo tem negócios de alta qualidade. O que causou a queda de preços de suas ações foi uma situação particular.

Durante a pandemia, o setor de seguros auto sofreu alguns choques. O primeiro foi que a venda de carros novos despencou rapidamente em 2020, derrubando também o volume de apólices de seguros que, tipicamente, são feitas ao retirar um carro 0km da concessionária. Assim, a receita da Porto com seguros auto não cresceu nesse ano e, mais impactante do que isso, o mercado reduziu a expectativa de crescimento que seu negócio teria nos anos por vir, derrubando o preço das ações.

Fizemos as nossas primeiras compras no início de 2021, ainda com uma alocação de capital tímida, para acompanharmos o caso. Nossa interpretação era que o setor de seguros foi bastante resiliente ao longo da história e provavelmente continuaria sendo, pois, dificilmente, carros particulares deixariam de ser um modal de transporte importante.

O primeiro semestre de 2021 ainda foi de crescimento tímido, mas a Porto já voltou a crescer no segundo semestre. Mesmo assim, as ações da empresa caíram em meio ao início da alta de juros anunciada como medida de combate à inflação. Aproveitamos esta queda para fazer nossas primeiras compras em volume relevante ao final de 2021. Um pouco cedo, em retrospectiva.

Em 2022, outro choque afetou a indústria. Durante a época de isolamento social, a circulação de carros havia se reduzido bastante reduzindo também o número de acidentes (sinistralidade) com os quais as seguradoras tinham que arcar. Em um primeiro momento, esse impacto foi positivo, mas a dinâmica competitiva da indústria fez com que os preços das novas apólices se ajustassem à expectativa de sinistralidade mais baixa. Pouco tempo depois, dois movimentos imprevistos afetaram negativamente a rentabilidade das seguradoras: o retorno do tráfego urbano à normalidade pós-pandemia foi mais rápido do que se esperava e, em paralelo, houve um forte movimento de alta de preços de carros e peças de reposição, elevando o custo unitário dos sinistros. Com isso, algumas safras de apólices de seguros se tornaram bem menos rentáveis do que o usual, comprimindo os lucros do setor. Os resultados mais fracos e toda a inquietação no cenário macroeconômico, devido aos juros altos e as discussões em torno das eleições presidenciais, fizeram com que o preço das ações da Porto continuasse baixo ao longo do ano.

Continuamos comprando. Um fator que nos deu bastante confiança para isso é que vimos a empresa ajustar expressivamente os preços de seus seguros auto (aumento de 43% no preço das apólices emitidas no 2T22 vs. 2T21) sem que isso causasse uma redução na sua base de clientes, pois todas as seguradoras acompanharam esse reajuste. Com o ajuste feito, era só questão de tempo até que a rentabilidade fosse recuperada, pois as apólices pouco rentáveis teriam que ser renovadas nos novos preços quando completassem 1 ano a partir da emissão.

É raro ter tanta visibilidade do fator que fará com que uma empresa retome sua rentabilidade histórica e tanta clareza sobre o cronograma em que isso vai acontecer. Até hoje nos perguntamos por que essa oportunidade de investimento existiu por tanto tempo em uma ação tão conhecida e líquida. Nosso melhor palpite é que muitos fundos estavam sofrendo resgates, então vários gestores não tinham como agir sobre a oportunidade ou estavam em busca de algo que oferecesse a esperança de retornos mais rápidos, para tentar aplacar a insatisfação de seus investidores. De toda forma, passamos o ano de 2022 comprando ações da Porto a preços atrativos, até triplicar a alocação de capital que tínhamos ao final de 2021, tornando essa tese a principal em nosso portfólio na época.

Onde estamos hoje

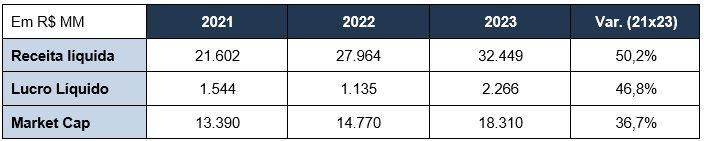

Felizmente, a unidade de seguros auto recuperou sua rentabilidade e voltou a crescer ao longo de 2023, conforme havíamos previsto. O crescimento foi, inclusive, mais forte do que esperávamos inicialmente. Nos dois últimos anos, a receita de seguros auto aumentou 44%. O restante dos segmentos de negócios no qual a empresa atua, apesar de não ter sido nosso foco aqui, também contribuiu bastante para o crescimento, com as receitas não-auto se expandindo 57% nos últimos dois anos, de modo que a receita consolidada do grupo cresceu 50% no período. Notem que estamos falando de uma empresa já de grande porte, com uma receita líquida de R$ 21,3 bilhões em 2021 que atingiu R$ 31,9 bilhões em 2023.

Como consequência desses resultados excelentes, o preço da ação voltou a subir, mas de forma mais tímida do que se poderia esperar. Hoje, o valor da Porto está 37% acima do market cap calculado com o preço de fechamento de 2021, o que pode parecer um ajuste de preço grande, mas a ação estava já estava barata naquela época e o negócio evoluiu para um patamar claramente diferente nos últimos dois anos, o que é facilmente observável comparando os resultados financeiros recentes.

Outro dado que aponta na direção da empresa ainda estar subavaliada é que o múltiplo P/E atual da Porto é de 8,1x, comparado a uma média histórica de 10,9x nos últimos 10 anos.

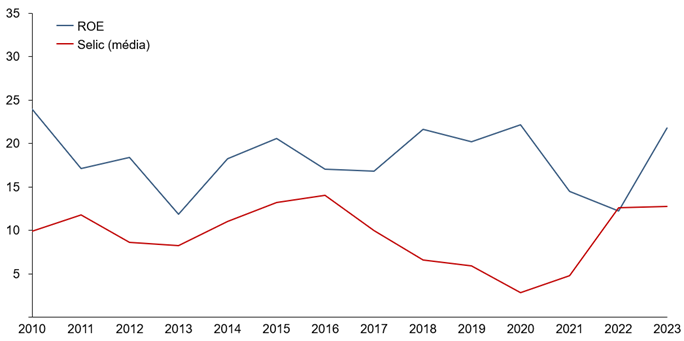

Um dos argumentos que poderia explicar a reticência do mercado com a ação é a expectativa que seguradoras tenham resultados mais fracos em um ambiente de juros mais baixos, pois parte de sua receita vem da aplicação dos valores recebidos antecipadamente dos clientes nas apólices de seguros. Porém, essa hipótese não é verificável no histórico de resultados da Porto. A empresa manteve um patamar semelhante de rentabilidade através de diversos cenários econômicos com patamares de juros bastante diferentes. Em suma, isso acontece porque a indústria de seguros no Brasil é bastante profissionalizada e faz a precificação de suas apólices já considerando a curva de juros projetada pelo mercado, de maneira que a queda de juros prevista já está embutida nos preços atualmente praticados.

Return on Equity da Porto vs. Taxa SELIC (% ao ano)

Na ausência de alguma boa explicação de porque a ação estaria subavaliada, nos parece que ela simplesmente continua barata, em meio à reticência de diversos investidores brasileiros com o mercado de ações. Dessa forma, continuamos com a Porto sendo uma das principais teses em nosso portfólio e otimistas com os resultados que ela deve nos trazer nos anos por vir.

Confiram os comentários de Ivan Barboza, gestor do Ártica Long Term FIA, sobre a carta desse mês no YouTube ou no Spotify.