Caros investidores,

Algo que gostamos de avaliar são oportunidades de investir em “atletas de elite resfriados”: negócios com excelente histórico de resultados financeiros, mas que estejam subvalorizados devido a resultados ruins no passado recente, causado por algum mal passageiro. Especialmente em épocas de conjuntura econômica mais fraca, o mercado tende a dar importância exagerada para resultados de curto prazo e penalizar fortemente empresas que apresentem trimestres ruins. Isso cria oportunidades de comprar a preços baixos ações de empresas que têm uma boa chance de recuperação pela simples reversão de seus resultados à média histórica.

Esse tipo de investimento exige disposição para agir contra a opinião pública predominante, algo mais difícil do que se imagina. Empresas com resultados recentes ruins e ações em queda são alvos fáceis para críticas de profissionais de mercado. Em certo ponto, há tanta gente falando mal da ação que se cria um estigma em torno da empresa e vários investidores passam a desprezar a tese sem investigar seus méritos adequadamente, por simplesmente assumirem que a maioria deve estar correta e, no caso de gestores profissionais, também pelo risco reputacional implícito em investir no que todo o mercado acredita que seja má ideia e que criaria uma imagem de erro evitável caso a tese tivesse resultados ruins no futuro.

Notem que esse tipo de estigma não tem nenhum impacto sobre o risco real de um determinado negócio, mas pode fazer com que o preço de suas ações caia além do que os fundamentos justificam, criando assimetrias de risco e retorno que podem oferecer oportunidades de investimento atipicamente boas. Esse é justamente o tipo de situação que investidores deveriam investigar.

Nesta carta, compartilharemos um resumo de nossa tese de investimentos em Multi (ex-Multilaser), que se enquadra no que acabamos de descrever: tem um excelente histórico de resultados nos últimos 10 anos, resultados ruins nos últimos trimestres e é alvo de desdém da maior parte dos investidores profissionais. Nesse contexto, o preço de suas ações caiu tanto que basta uma recuperação parcial de seus resultados históricos para que o investimento traga retornos interessantes.

Desempenho na última década

A Multi iniciou suas atividades em 1987, vendendo cartuchos de impressora recarregados. Em 2003, a empresa era líder em seu nicho de mercado, com faturamento anual ao redor de R$ 30 milhões, e um evento inesperado mudou o rumo do negócio: seu fundador, Israel Ostrowiecki, faleceu em um acidente enquanto mergulhava em uma viagem de férias. Então, Alexandre Ostrowiecki, seu filho, assumiu a empresa com apenas 23 anos, trazendo como sócio Renato Feder, seu amigo pessoal e filho dos empresários à frente do grupo Elgin, para ajudá-lo no desafio de manter e desenvolver os negócios.

Nos anos seguintes, a Multi começou a expandir suas linhas de atuação, lançando linhas de acessórios de informática e produtos eletrônicos importados da China sob a marca Multilaser, com a proposta de oferecer ao mercado brasileiro produtos tecnológicos a preços bastante acessíveis e um controle de qualidade superior ao de mercadorias importadas da China indiscriminadamente, que competiam na mesma categoria de preço. Até hoje, a Multi é muito associada aos acessórios de informática Multilaser, que representam apenas uma fração dos negócios totais da empresa. Porém, antes de nos aprofundarmos em seu atual modelo de negócios, vamos aos dados que nos chamaram a atenção e nos levaram a estudar a tese de investimentos na Multi.

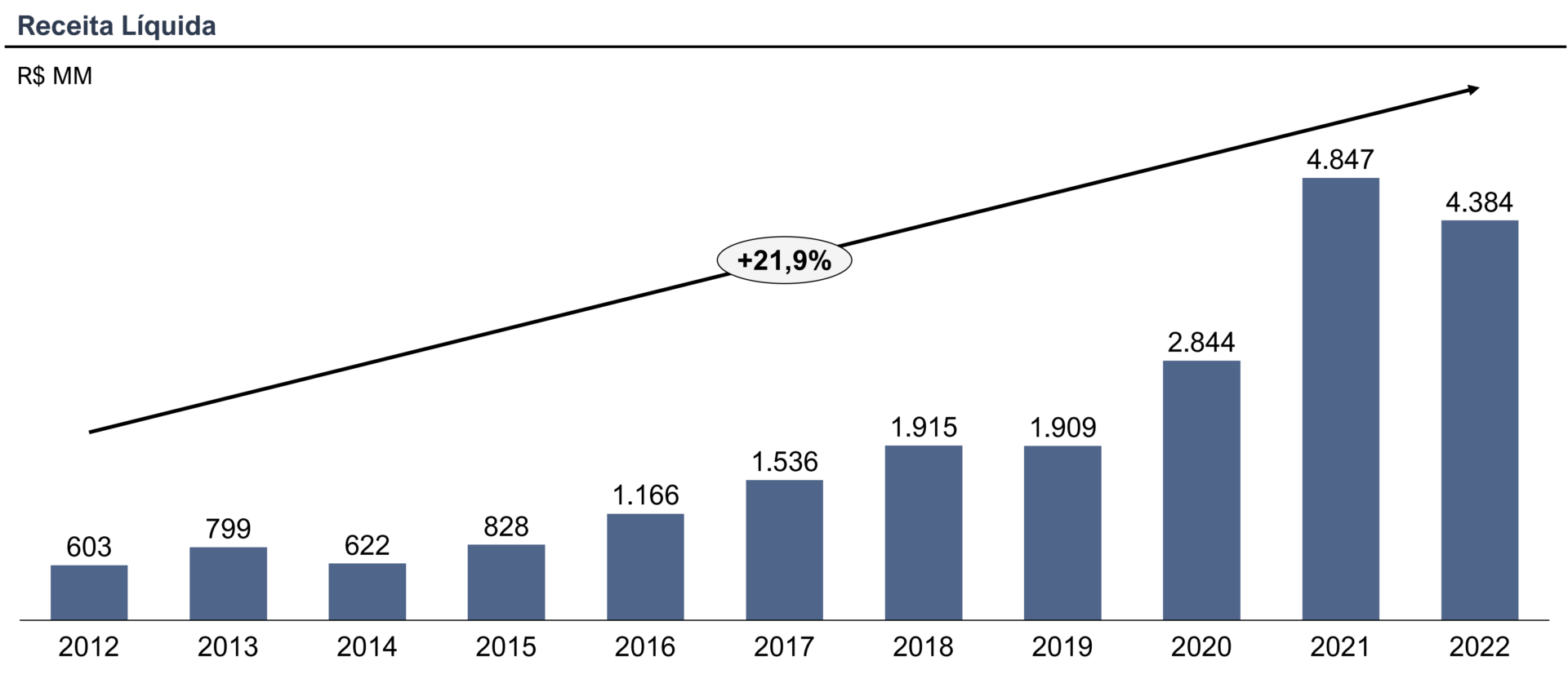

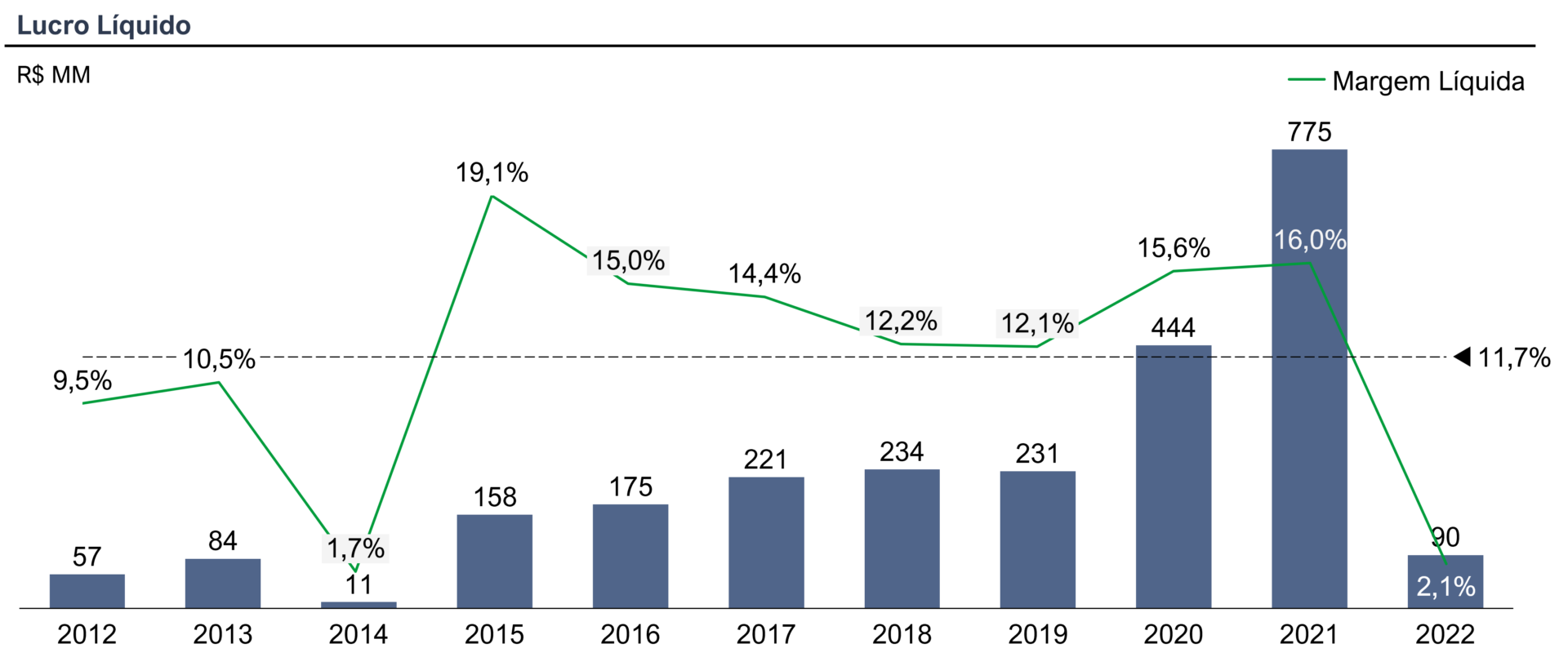

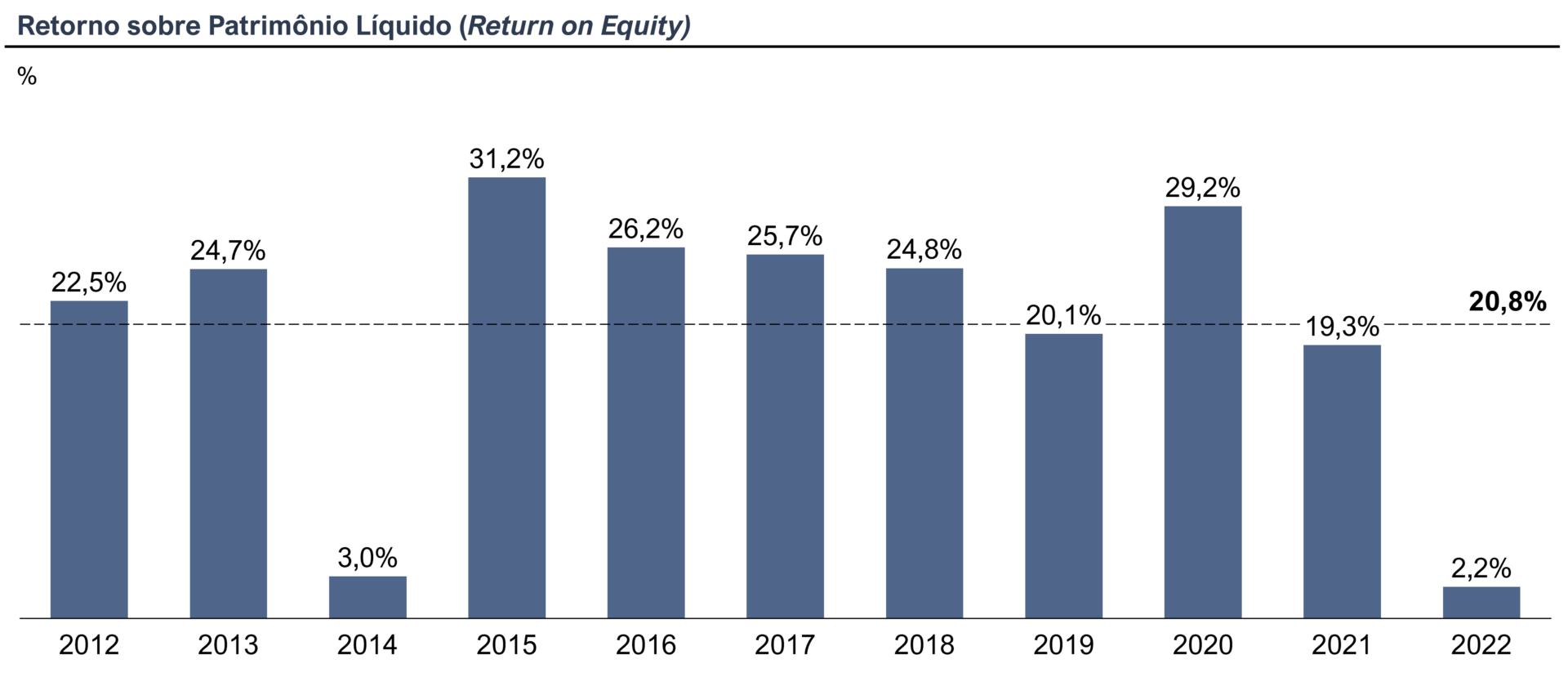

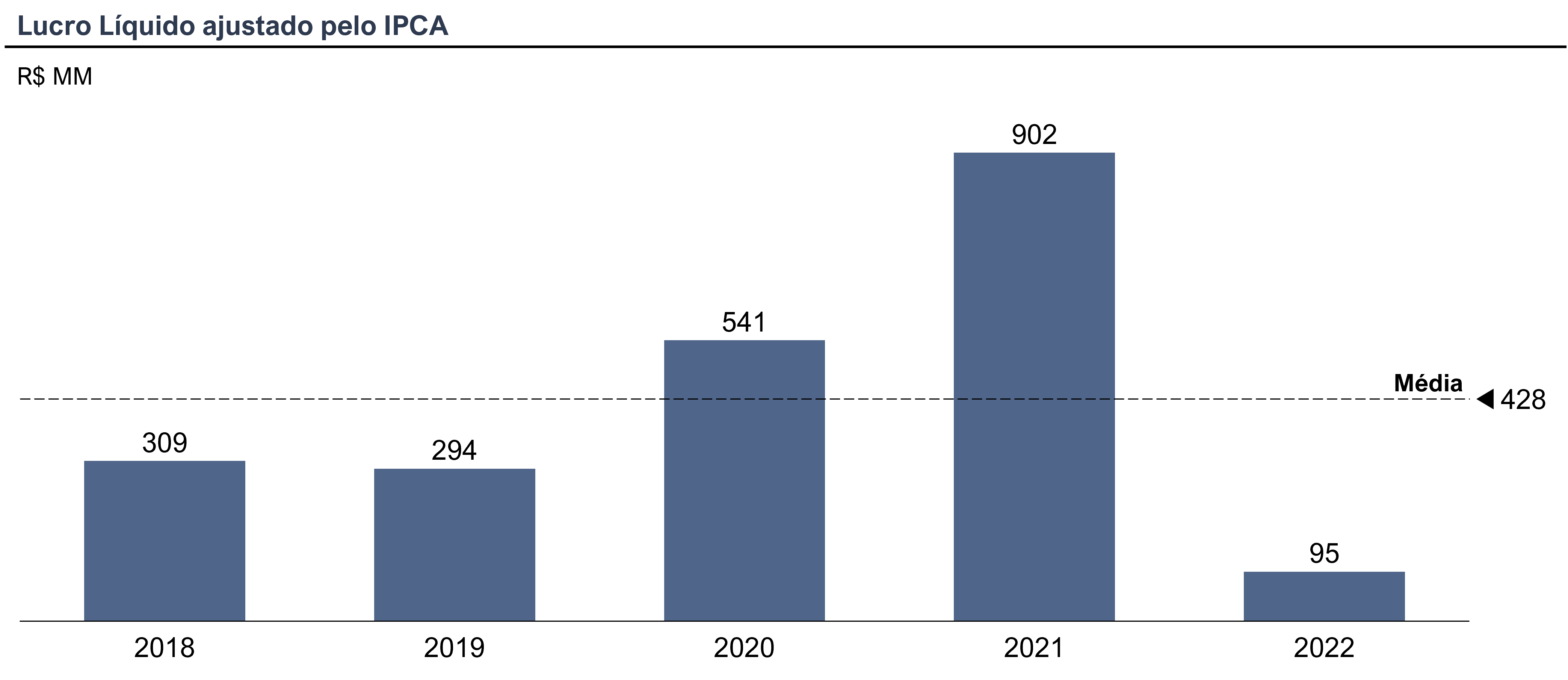

Nos últimos 10 anos, a empresa apresentou crescimento médio de 21,9% ao ano, com margem líquida média de 11,7% e rentabilidade média sobre o patrimônio líquido de 20,8% (já incluindo o ano ruim de 2022). Vejam o histórico de resultados anuais dessa última década ilustrados nos gráficos abaixo.

Além desse excelente histórico de resultado, nos agrada o fato de que, contrastando com os recentes “unicórnios” que cresceram aceleradamente enquanto consumiam centenas de milhões recebidos de fundos de venture capital em operações deficitárias, a Multi percorreu uma trajetória mais tradicional: cresceu mantendo boa rentabilidade ao longo dos anos e reinvestindo a própria geração de caixa. Se o que apresentamos até agora também lhe chamou a atenção, vamos explorar o que é o negócio da Multi atualmente.

O que faz a Multi hoje

A Multi hoje é uma grande importadora, fabricante e distribuidora de uma ampla gama de bens de consumo. Seu portfólio inclui mais de 7 mil produtos (SKUs) de 44 marcas, sendo 20 próprias e 24 marcas de parceiros, várias delas distribuídas pela Multi com exclusividade no Brasil. Além dos conhecidos acessórios de informática, a empresa vende smartphones, notebooks, eletroportáteis, utensílios domésticos, ferramentas, equipamentos esportivos, produtos de saúde e beleza, equipamentos para redes de telecomunicações, produtos automotivos, equipamentos de segurança, artigos infantis, para pets e outras várias categorias de produtos. Realmente, Multi é um bom nome para a empresa.

A base de clientes da Multi também é bastante diversificada. São mais de 30 mil clientes que vendem produtos da Multi em mais de 44 mil pontos de venda. Dentre os clientes estão varejistas de todos os portes, distribuidores, empresas que compram diretamente grandes quantidades e órgãos públicos, através de contratos conquistados em licitações. Consumidores finais também são atendidos diretamente, através de canais de e-commerce.

O modelo de negócios da empresa é baseado em sua força de vendas e sua eficiência operacional. Ele consiste em identificar produtos ligados a tecnologia que estejam em ascensão, desenvolver relacionamentos com fabricantes, boa parte deles localizados na China, testar os produtos em seus laboratórios para garantir a qualidade esperada e realizar importações para o Brasil a custos competitivos. Parte dos produtos são comprados prontos e parte deles são montados ou fabricados em território brasileiro, por vezes para aproveitar benefícios fiscais oferecidos para empresas que tenham produção local. Mantendo uma alta eficiência operacional e controle de custos, a Multi consegue oferecer produtos com preços extremamente competitivos, quando comparados a produtos de qualidade similar.

Notem que esse modelo de negócios depende pouco das categorias de produtos em que a empresa atue. A Multi possui 12 unidades de negócios que operam com autonomia e lidam com classes de produtos bem diferentes. Cada unidade possui recursos, marketing e engenharia própria e a remuneração dos executivos seniores é atrelada ao retorno sobre o capital empregado em sua unidade. Além da diversificação de risco, essa operação descentralizada também traz à empresa flexibilidade para se adaptar às mudanças de perfil de demanda do mercado. Ou seja, se um determinado segmento de produto deixar de ser rentável, o custo de abandoná-lo e substituí-lo por outro segmento é bastante baixo. Mesmo as linhas de produção e montagem da Multi são facilmente adaptáveis para produzir uma gama enorme de diferentes produtos.

Essa versatilidade não é teórica. A empresa já realizou grandes mudanças em seu mix de produtos ao longo do tempo e manteve resultados financeiros consistentes ao longo das transformações em seu portfólio. Está arraigada na cultura da Multi a disciplina de monitorar continuamente a rentabilidade de cada item e substituir os que não atingem a rentabilidade alvo por produtos novos. Entendemos que essa dinâmica de renovação contínua do portfólio, em busca de rentabilidade, é um dos principais fatores de sucesso para a Multi.

No entanto, surge a seguinte pergunta: se o modelo de negócios é rentável, diversificado e adaptável, por que a empresa teve resultados recentes tão ruins e seu valuation foi tão penalizado pelo mercado?

Resultados recentes

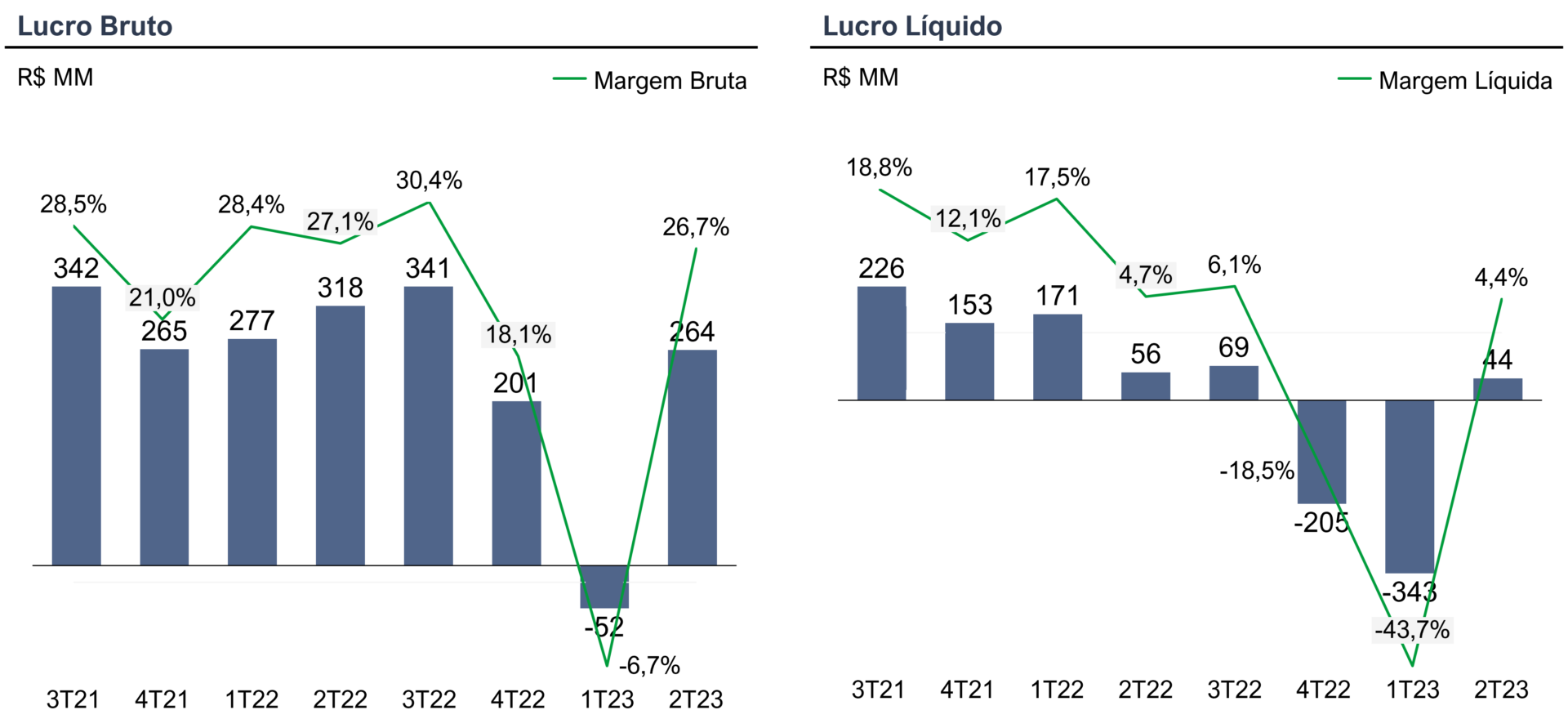

O ano de 2021, em que a Multi fez IPO na bolsa brasileira, foi bastante atípico. Em meio ao lock down, enquanto vários negócios de serviços e entretenimento sofriam, diversos segmentos de produtos passaram por um período de demanda ampliada: por exemplo, pessoas trabalhando de casa passaram a comprar mais eletroportáteis para facilitar sua rotina doméstica, mais computadores e acessórios de informática para equipar seus home offices. Porém, ao mesmo tempo que ocorreu esse superaquecimento da demanda, o processo de importação de mercadorias estava muito mais lento do que de costume, devido a problemas logísticos e faltas de produtos causadas por paradas de produção. A Multi reagiu a esse cenário de uma forma que, a princípio, fazia sentido: aumentou seus níveis de estoque na proporção necessária para sustentar os volumes de vendas que estavam sendo realizados. Essa reação é que depois causou uma forte ressaca.

Há muito tempo, a Multi seguia a prática de manter estoques robustos para ser capaz de atender rapidamente os pedidos de seus clientes, um diferencial especialmente importante para pequenos varejistas que não possuem capital de giro suficiente para manter muita mercadoria em suas lojas. A prática funcionou bem por anos e parece ser adequada para épocas de demanda previsível, mas se revelou uma estratégia perigosa durante períodos de choque de demanda.

Em 2022, após a suspensão do lock down e consequente retomada à normalidade, o consumo dos segmentos de produtos que mencionamos voltou aos patamares pré-pandemia, enquanto a Multi ainda mantinha estoques suficientes para atender vários meses de demanda superaquecida. Com a demanda fraca, a empresa foi forçada a realizar queimas de estoque bastante agressivas, que destruíram sua rentabilidade no 4º trimestre de 2022 e no 1º trimestre de 2023.

Além desse problema, em janeiro de 2023, a empresa realizou a migração de seu ERP (de TOTVS para SAP) e teve um severo problema operacional na nova implementação, que foi resolvido nos dois meses seguintes, mas impediu a empresa de faturar o volume de pedidos usual ao longo do 1º trimestre, afetando fortemente seu faturamento no período.

A queima de estoque e o problema na migração do ERP, em conjunto, levaram a Multi a um prejuízo de R$ 548 milhões nesses dois trimestres. Sem dúvida, uma destruição de valor significativa. Porém, antes de julgar se as ações da Multi são dignas de investimento, há duas perguntas importantes: i) o mal sofrido pela empresa terá impacto temporário ou duradouro? e ii) o atual preço das ações reflete corretamente as expectativas de resultados do negócio?

O mal foi passageiro?

A primeira pergunta é a mais importante. Se um negócio passa por uma transformação estrutural, seu histórico de resultados se torna pouco relevante para estimar seu futuro. Um exemplo conhecido é a história da Kodak, que foi bem-sucedida por mais de 100 anos, mas sucumbiu rapidamente depois do surgimento das máquinas fotográficas digitais. Então, vamos investigar os dois problemas que a Multi sofreu.

O maior problema foi a compra exagerada de estoque de itens que tiveram demanda superaquecida na pandemia. Após efetuadas as compras, só restavam duas alternativas para a companhia: continuar vendendo a preços normais, até que o estoque se normalizasse, ou sacrificar margens para queimar o estoque excedente mais rápido. Como boa parte do estoque da Multi era de produtos tecnológicos, que perdem valor ao longo do tempo e podem “encalhar” (por se tornarem obsoletos), a alternativa escolhida foi a de realizar a queima de estoque como medida corretiva. Apesar do dano, não nos parece que esse erro de dimensionamento de estoques conduzirá a empresa a novas compras excessivas, queimas de estoques e margens negativas. Além de não ser um problema sistêmico, já que as compras de novos produtos não são dependentes das decisões de compras passadas, a memória do erro recente é um certo antídoto contra a repetição desse erro no futuro próximo. Tanto é que a Multi já está caminhando na direção contrária: vem tomando medidas severas para reduzir compras e tomar menos risco nos produtos selecionados para manter em estoque.

O segundo problema é mais fácil de analisar. Migrações de ERP são eventos não recorrentes e o SAP, sistema para o qual a Multi migrou, costuma ser o ERP definitivo adotado por grandes empresas, o que significa que podem se passar décadas antes de uma nova migração ser necessária. Nesse contexto, importa pouco se o problema ocorrido era inevitável ou se foi falta de habilidade da companhia, pois os resultados futuros do negócio quase não dependem da capacidade de repetir esse processo. Uma preocupação que tivemos foi com o dano reputacional causado pelo atraso nas entregas a pequenos varejistas, mas a grande maioria deles tinham relacionamento de longo prazo com a Multi, entenderam que a situação foi passageira e não deixaram de ser clientes por causa do ocorrido.

Sob essa ótica, nos parece acertada a conclusão de que a Multi não sofreu nenhuma transformação que terá impacto negativo duradouro em seu futuro. Apesar dos trimestres recentes ruins, a companhia continua operando com o mesmo modelo de negócio que gerou resultados muito positivos na última década, sob o comando do mesmo CEO que criou o histórico de sucesso da empresa, mantém até hoje participação de ~40% na Multi e, durante a queda de preço da ação após os resultados fracos, comprou um volume expressivo de ações, sinalizando sua confiança no próprio negócio. Além disso, os números do último trimestre já apresentam boa recuperação da rentabilidade e forte geração de caixa, indicando que o pior já passou.

As ações da Multi estão baratas?

Estimar o valor de uma empresa com uma margem de acerto razoável exige um trabalho detalhado de projeção de seus resultados financeiros e estimativa de quanto o negócio gerará de fluxo de caixa para seus acionistas no futuro (método do fluxo de caixa descontado). Porém, é possível ter uma noção do patamar mínimo que um negócio deveria valer a partir de análises menos precisas, porém mais rápidas e fáceis de compreender. É isso que faremos aqui, apresentando uma análise bastante simplificada.

A Multi teve R$ 4 bilhões de Receita Líquida nos últimos 4 trimestres. É razoável assumir que esse patamar de receita é sustentável, pois o varejo brasileiro esteve pouco aquecido nesse período e há nele alguns meses com faturamento prejudicado pelo problema com a migração do ERP. Como referência, a companhia já atingiu Receita Líquida de R$ 4,85 bilhões em 2021, patamar 21% acima do atual. Adotando a margem líquida média de 11,7% que a companhia teve nos últimos 10 anos, o Lucro Líquido normalizado da Multi seria de R$ 468 milhões.

Hoje, a Multi está avaliada em R$ 2,67 bilhões na bolsa de valores (R$ 3,26 / ação em 04/set), o que equivaleria a um múltiplo de 5,7x Preço / Lucro. Comparado a este valor, o múltiplo médio de Preço / Lucro para as empresas listadas na B3 (ex-Petrobrás e Vale) é de 12,4x, no período compreendido entre janeiro de 2005 e julho de 2023. Outra referência é que empresas listadas que vendem produtos similares a uma parte do portfólio da Multi (Intelbras, Positivo e Allied) foram negociadas a múltiplos médios de 11,6x Preço / Lucro nos últimos 2 anos. Diante dessas referências, a Multi hoje estaria avaliada com a um desconto ao redor de 50%. Ainda seria argumentável que o múltiplo dela deveria ser mais alto que o múltiplo médio da bolsa brasileira, pois ela tem taxas de crescimento superiores à da maioria das demais empresas listadas.

Por outro ângulo, o Patrimônio Líquido da Multi em balanço hoje é de R$ 3,75 bilhões. Se ela for capaz de rentabilizar seu patrimônio na média histórica de 20,8%, o Lucro Líquido gerado seria de R$ 781 milhões. Se formos mais conservadores e assumirmos que seu retorno sobre Patrimônio Líquido futuro será de 15% (28% abaixo da média histórica), a empresa ainda geraria R$ 563 milhões de lucro e o múltiplo Preço / Lucro implícito seria de 4,7x.

Uma terceira verificação é avaliar os lucros já gerados pela Multi nos últimos 5 anos, ajustados pelo IPCA, para estimarmos os valores correspondentes em moeda equivalente ao Real em 2023. Esse período inclui três anos pré-IPO, antes da Multi captar R$ 1,9 bilhões para investir no crescimento de seu negócio, e o ano de 2022 com sua rentabilidade afetada pela queima de estoque. Mesmo assim, o nível médio de lucro no período foi de R$ 428 milhões, que levaria a um múltiplo de Preço / Lucro implícito de 6,2x.

Independente do ângulo de análise, fica claro que as ações da Multi estão bastante baratas. Se a empresa crescer metade do que crescia no passado e recuperar uma rentabilidade minimamente próxima ao seu histórico, já haverá uma valorização relevante em relação ao preço atual das ações. Se a Multi voltar ao desempenho histórico, crescendo mais de 20% ao ano com mais de 20% de retorno sobre o capital investido, o potencial de retorno do investimento é enorme. Apesar das análises apresentadas aqui serem bastante simplificadas, o resultado de nossas análises detalhadas aponta para a mesma direção.

Considerações finais

Como toda tese, essa tem seus riscos. Os principais são a possibilidade de o varejo brasileiro continuar desaquecido, o que pode prejudicar tanto o volume de vendas quanto as margens, e o risco de alguma mudança tributária, em meio às várias medidas que o governo atual vem tentando implementar para aumentar a arrecadação, impactar negativamente a empresa. Porém, o preço atual das ações da Multi nos parece tão abaixo do que seria razoável que o investimento pode ter um retorno interessante mesmo que ocorram alguns eventos negativos de impacto moderado.

Outra consideração é que costumamos gastar muito mais tempo analisando riscos do que possíveis eventos positivos, mas a Multi investiu em diversas iniciativas que podem trazer resultados além do que estimamos em nossas projeções. Por exemplo, a empresa estabeleceu recentemente diversas parcerias com marcas de renome internacional, iniciou a produção de eletroportáteis e entrou no mercado de motos elétricas. Essas iniciativas ainda estão em fase embrionária e geram receitas pouco representativas para o negócio como um todo, mas podem crescer rápido e se tornar adições relevantes.

Damos pouco peso para esses fatores positivos pois é comum que investidores se entretenham com as possibilidades de ganhos excepcionais e atribuam valor excessivo à chance de materialização de cenários otimistas. Preferimos seguir uma abordagem mais prudente: manter o foco nos riscos de cada investimento, estimar o valor do negócio considerando médias normalizadas de resultados e exigir uma margem de segurança razoável no preço de entrada em novas teses. Se eventos positivos imprevistos ocorrerem ao longo do tempo, serão sempre surpresas bem-vindas.

Dia 13/09 faremos uma live via YouTube comentando sobre a carta desse mês. Inscreva-se clicando aqui.