Caros investidores,

O European Central Bank decidiu começar a reduzir sua taxa básica de juros em junho deste ano. O Federal Reserve foi na mesma direção e reduziu os juros americanos em setembro. Enquanto isso, o Banco Central do Brasil (BACEN) já vinha reduzindo a taxa SELIC desde agosto de 2023. O movimento antecipado foi coerente porque o Brasil começou seu ciclo de aperto monetário muito antes das economias desenvolvidas, provavelmente pela maior experiência em lidar com problemas de inflação. Porém, no mês passado veio uma surpresa.

Na contramão dos bancos centrais mais importantes da economia global, o BACEN decidiu reverter a direção dos juros e aprovou um pequeno aumento, de 10,5% para 10,75%. Hoje o mercado estima que voltaremos aos 12,5% e há quem diga que chegaremos novamente aos 13,75%. Poucos meses atrás, ninguém falava sobre essa possibilidade. Tiramos duas lições desse histórico recente.

A primeira é que projeções macroeconômicas são muito pouco confiáveis e não servem como uma boa base para teses de investimento. Já escrevemos sobre isso em fevereiro de 2022, na carta “Como lidar com o cenário macroeconômico”, mas nada como um exemplo fresco para reforçar o ponto. A segunda é que há sabedoria na cultura dos empresários brasileiros tradicionais, que preferem manter o nível de endividamento de suas empresas mais baixo do que a teoria financeira diz que seria o ideal. Praticamente toda a literatura de negócios que predomina no Brasil é importada dos Estados Unidos e a maior parte dela é diretamente aplicável. Porém, alguns pontos precisam ser tropicalizados. A forma de lidar com dívidas corporativas é um deles.

Por que quase toda empresa tem dívidas

Uma empresa tem duas principais fontes de capital externas ao próprio negócio: o capital social (equity), investido por seus acionistas, e dívidas, concedidas por credores. A função elementar de uma empresa é remunerar esse capital investido em suas operações a uma taxa satisfatória, que é chamada de custo de capital.

A capacidade de uma empresa gerar resultados operacionais independe da fonte dos recursos investidos em seu negócio. O arranjo entre acionistas e credores determina apenas a divisão de resultados. Os acionistas querem obter o maior retorno possível, aceitando um certo nível de risco, enquanto credores desejam o retorno pré-determinado nos contratos da dívida, correndo o menor risco possível de não o receber. Assim, o acordo é que os credores têm prioridade no recebimento de sua parcela dos resultados e, em contrapartida, aceitam um retorno pré-determinado menor do que a rentabilidade que os acionistas esperam para o negócio.

Se o retorno da empresa for, de fato, maior do que o custo da dívida, os acionistas ficam com o excedente e o retorno sobre o equity será maior que o retorno do próprio negócio. Por exemplo, se uma empresa tem 50% de seu capital sob a forma de dívida e 50% em equity, o custo da dívida é de 14% ao ano e o retorno do negócio é de 18% ao ano, o retorno do equity será de 22% ao ano (0,5*14%+0,5*22%=18%). Se o retorno do negócio fosse de 10% ao ano, o do equity seria de 6%. Esse é o conceito de retorno alavancado. Quanto maior for a parcela de dívida no capital total de uma empresa, mais alavancado é o retorno do Equity, para o bem ou para o mal.

Um detalhe importante é que o custo da dívida não é constante. Quanto mais uma empresa se endivida, maior é o risco de os credores não receberem o retorno acordado, pois uma parcela maior dos resultados é necessária para cobrir os juros e amortizações das dívidas e qualquer variação na rentabilidade do negócio pode fazer com que a geração de caixa operacional deixe de ser suficiente. Então, o custo da dívida aumenta de acordo com o aumento da parcela de dívidas na estrutura de capital.

A teoria diz que o ideal é que a empresa se financie com dívidas até o ponto em que o custo de trazer dívidas adicionais se iguale ao custo de capital do equity. Esse seria o ponto de alavancagem ideal, que geraria o melhor retorno alavancado para o capital dos acionistas. Discutiremos se esse ponto é mesmo ideal, mas é justo concluir que quase sempre fará sentido ter dívidas, pois o custo delas costuma ser substancialmente menor que o custo de capital do equity enquanto o endividamento é baixo.

A realidade brasileira

Cálculos teóricos costumam ter sua precisão frustrada em situações reais. Se até os engenheiros aplicam coeficientes de segurança nas contas, para reduzir o risco de flertar com o limite teórico, a mesma prática vale para a gestão de negócios, que lidam com situações bem mais incertas. Especialmente, negócios no Brasil.

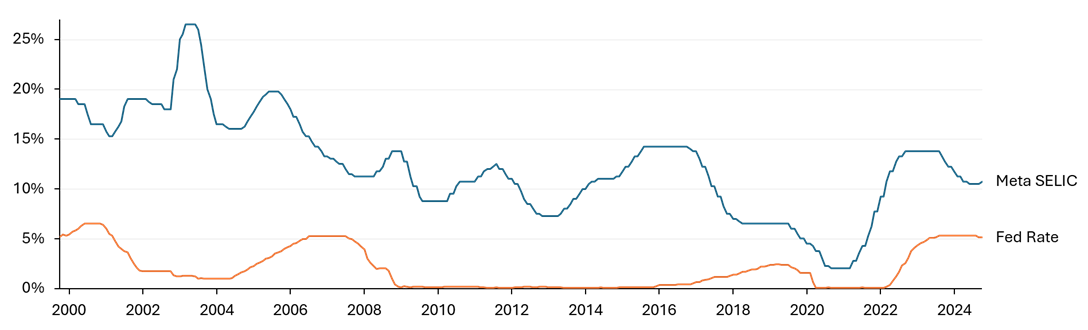

No mercado americano, é um pouco mais fácil lidar com a questão de alavancagem. A economia é mais estável e o padrão é que dívidas corporativas tenham taxas de juros pré-fixadas. A incerteza em torno dos resultados do negócio continua existindo, mas o fluxo de caixa necessário para cobrir os juros e amortizações é conhecido de partida. No Brasil, é mais comum que dívidas corporativas sejam pós-fixadas, indexadas ao CDI, e sabemos bem quanto nossa economia oscila. O gráfico abaixo compara a evolução da SELIC, taxa de juros base no Brasil, com o Fed Rate, taxa básica da economia americana.

Histórico da Meta SELIC e do Fed Rate

Fonte: Banco Central do Brasil e Federal Reserve

É notável tanto a diferença de estabilidade quanto a amplitude de variação das duas taxas. Os juros brasileiros oscilam tanto que os próprios credores preferem não tomar o risco de fazer operações pré-fixadas, ou exigem um prêmio de retorno tão alto para cobrir essa incerteza que a maioria dos empresários prefere tomar dívidas pós-fixadas e traz para si o problema de ter um custo financeiro flutuante ao longo dos anos.

Além da imprevisibilidade da despesa financeira, há um agravante para as empresas. Quando os juros sobem, a economia como um todo desacelera. Fica mais difícil crescer a receita ou repassar preços e os resultados do negócio tendem a ser mais fracos justamente quando é necessário mais fluxo de caixa para cobrir os juros do endividamento. Várias empresas acabam não conseguindo honrar os pagamentos da dívida e ficam inadimplentes. Com maior nível de inadimplência, os credores exigem um prêmio de risco ainda maior e se aprofunda o problema.

O custo médio do crédito corporativo no Brasil (excetuando linhas subsidiadas) gira em torno de CDI + 10%. Com a SELIC atual, isso significa que as empresas precisariam de um retorno acima de 20% ao ano para que fizesse sentido tomar dívida. Pouquíssimos negócios atingem esse patamar de retorno de maneira consistente. As dívidas com custo razoável acabam sendo apenas as com garantias reais ou aval de sócios muito capitalizados, ou captadas por empresas muito grandes e bem conhecidas pelo mercado financeiro. Para o restante, o custo da dívida no Brasil é proibitivo e a maior parte das operações de crédito acabam sendo feitas em momentos em que o empresário não tem opção, e não por realmente valer a pena.

O senso comum do empresariado brasileiro tradicional, de que é melhor simplesmente evitar dívidas, é uma recomendação acertada nesse ambiente em que temos economia instável, juros voláteis e um spread bancário tão elevado.

Por que o Brasil é assim?

A maior parte dos empresários coloca a culpa nos bancos. Vendo os juros aumentarem justamente quando a empresa está em uma fase mais difícil, dizem que a lógica de crédito dos bancos é alugar um guarda-chuva quando está sol e pedir de volta quando começa a chover. Por sua vez, os bancos dizem que a culpa é dos empresários, que se planejam mal, administram mal seus negócios e geram um nível de inadimplência que exige juros altos para que a operação de crédito se mantenha viável. A tendência de apontar para a contraparte imediata é compreensível, mas o problema vem de um contexto mais amplo.

O banco opera da maneira necessária para que seu próprio negócio seja rentável. O empresário toma dívidas quando acredita que conseguirá um retorno suficiente ou quando não há alternativas para manter seu negócio vivo. O problema é que fazer planejamento financeiro com precisão em uma economia que teve sua taxa básica de juros variando entre 2 e 14% nos últimos 5 anos é como construir um castelo de cartas sobre uma cadeira de balanço.

A solução necessária é que a economia seja conduzida de maneira mais estável, com um governo que adote práticas fiscais mais conservadoras e um banco central que preze pela estabilidade do mercado. Porém, temos consciência que essa afirmação é como o insight do jovem administrador que conclui que a solução para a empresa em dificuldades é simples: aumentar suas receitas e reduzir seus custos. Não temos grandes expectativas de que a economia brasileira melhore tão cedo e o pragmatismo nos leva apenas a aceitar que esse é o cenário com o qual temos que lidar.

Como investir nesse ambiente

Devido aos juros altos e à incerteza econômica brasileira, várias pessoas concluem que o melhor é investir em títulos de crédito. Porém, tanto dívida quanto equity estão sujeitas aos mesmos riscos de negócio relacionados à empresa investida. A diferença é que o equity serve de amortecedor para os possíveis prejuízos impostos aos credores. Essa proteção funciona bem quando as oscilações de resultado são pequenas, mas não é eficaz em casos extremos, em que a empresa pede recuperação judicial e impõe aos credores que parte do valor das dívidas seja abatido para viabilizar a recuperação do negócio (novamente, vide o caso das Americanas). É como ter um cinto de segurança, que reduz o risco de dano em uma colisão qualquer, mas é muito mais eficaz em um acidente de carro do que em uma queda de avião.

Como renda fixa é muito popular no Brasil, é comum ver títulos de crédito com prêmios de retorno mais baixos do que acreditamos que seria adequado para o risco relacionado. A precificação por vezes parece ignorar a chance de problemas mais graves, que afetariam tanto os acionistas quando os credores. Assim, nossa preferência é investir em ações, com a exposição direta aos riscos do negócio, mas sem a limitação contratual de retorno que os títulos de renda fixa têm.

Sabendo dessa exposição a risco e pelo fato de estarmos em uma economia volátil, investimentos em negócios que trariam retornos excelentes em um cenário estável podem ser armadilhas. Mesmo quando tudo parece estar indo bem no Brasil, deixando claro que não é o caso hoje, é improvável passarmos muitos anos sem uma nova crise. Então, buscamos investir em negócios que sejam capazes de atravessar cenários macroeconômicos variados sem desmoronar. Geralmente, isso significa não investir em empresas altamente alavancadas.

Houve uma época em que várias escolas de negócio americanas defendiam que as empresas deveriam buscar sua estrutura de capital ótima, o que geralmente resultava em uma alavancagem alta. Até se argumentava que empresas endividadas eram mais bem administradas, pois os executivos teriam a obrigação de manter a disciplina de geração de caixa exigida para honrar os juros e amortizações. Uma analogia famosa comparava a lógica com a afirmação de que motoristas dirigiriam com mais cautela se houvesse uma faca presa no volante e apontada para seu peito.

Warren Buffet criticou essa linha de pensamento dizendo que ninguém em sã consciência fixa uma faca no volante para dirigir melhor, pois, mesmo que isso reduza o risco de acidentes, qualquer pequena colisão passa a representar risco de morte. O mesmo vale para empresas. Situações que um negócio não alavancado atravessaria sem grandes problemas poderia levar um outro muito endividado à falência.

Acreditamos que quanto mais incerto é o cenário econômico, mais importante é priorizar a resiliência dos resultados, ao invés de buscar os pontos ótimos teóricos. Se alavancar demais no Brasil é como fixar a faca no volante e sair para dirigir em uma estrada de terra esburacada. Não muito sábio.

Confiram os comentários de Ivan Barboza, gestor do Ártica Long Term FIA, sobre a carta desse mês no YouTube ou no Spotify.