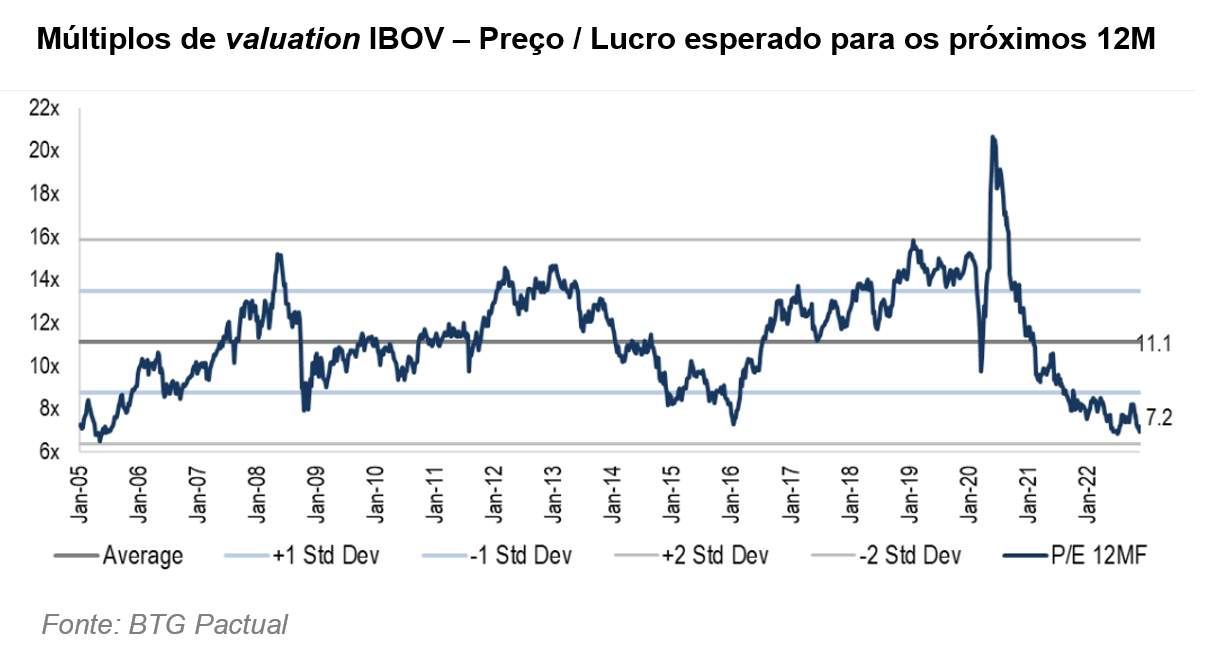

Caros investidores, Neste último mês, o IBOV caiu 2%, mas a queda foi bem pior do que aparenta, pois esse valor está mascarado pelo movimento de VALE3, que corresponde a 18% da carteira do índice e subiu 28%, na contramão do mercado. Excluindo VALE3, o IBOV teria caído 9% em novembro. O principal motivo da queda é o receio com a política fiscal do novo governo, que tem deixado clara a sua intenção de aumentar os gastos do Estado em programas sociais, mas ainda não soube explicar de onde viriam os recursos extras para isso. Assim, o cenário esperado pelo mercado é de aumento do déficit do governo, com consequente aumento do endividamento público e dos juros. Com juros altos, o crescimento da economia fica comprometido e as ações perdem valor. O cenário realmente parece tenebroso, mas é preciso colocá-lo em perspectiva antes de criar opiniões fortes sobre como isso reflete em investimentos. Em nossa carta de outubro, comentamos sobre o sistema de governo do Brasil, já na carta de novembro exploramos a posição do Brasil na economia global. Com esse pano de fundo, elaboraremos nossa visão sobre os fatos mais recentes do mercado brasileiro. A PEC da Transição Um dos primeiros atos do novo governo foi propor ao Congresso Nacional (através de acordos com os presidentes da Câmara e do Senado) uma PEC para permitir que o poder executivo pudesse gastar ~R$ 198 bilhões por ano, além do que seria permitido pelo teto de gastos, ao longo de todo o mandato do Lula. Desse valor, R$ 175 bilhões seriam referentes ao Bolsa Família nos termos prometidos em campanha, e os demais R$ 23 bilhões poderiam ser gastos em investimentos, mas apenas em caso de arrecadações acima do previsto no orçamento de 2023. Para dar a estes números a devida proporção, o orçamento fiscal do governo para 2023, excluindo os valores relacionados à seguridade social e ao refinanciamento da dívida pública, é de ~R$ 1,9 trilhões. Assim, a proposta batizada de “PEC da Transição” autorizaria um aumento real de ~9% nessas despesas do Estado. O problema dessa PEC é que o novo governo está pedindo permissão para gastar mais sem deixar claro de onde viriam os recursos para bancar essas despesas extras. Porém, as alternativas são conhecidas. Há três principais fontes possíveis: i) aumento da arrecadação de impostos; ii) emissão de moeda nova (imprimir dinheiro); ou iii) aumento da dívida pública. Vamos considerar cada uma dessas possibilidades. Aumento de arrecadação Só há dois meios de aumentar a arrecadação de impostos: aumentar as alíquotas ou contar com o crescimento real da economia. No Brasil, a carga tributária gira em torno de 34% do PIB, um patamar já alto (a dos EUA, por exemplo, é ~24%). Assim, aprovar aumentos de impostos tende a ser um processo politicamente bastante desgastante, especialmente para o novo Congresso, em que a maior parte dos deputados e senadores foram eleitos com discursos opostos a esse movimento. Não é um caminho impossível, mas a carga tributária no Brasil se manteve relativamente estável ao longo dos últimos 10 anos, entre 32-34%, mesmo em momentos em que o Poder Executivo certamente gostaria de aumentar a sua arrecadação. Por sua vez, o crescimento da economia seria a alternativa ideal e parece ser a esperança do novo governo, mas depende de muitos fatores fora do controle do Estado, então contar com isso tem seu risco. A situação é similar à de uma empresa que decide aumentar suas despesas na expectativa de gerar novas receitas: o gasto extra é sempre garantido, mas a receita extra não. Emissão de moeda Em última instância, o Estado poderia imprimir dinheiro novo e usá-lo para pagar suas despesas. Como emitir moeda não cria valor econômico real, o efeito prático deste movimento é a apropriação, pelo Estado, de uma parte do valor do dinheiro em circulação na economia. É como se o controlador de uma empresa emitisse novas ações para si próprio, sem contrapartida nenhuma, diluindo os acionistas minoritários e reduzindo o valor individual de cada ação. O uso desse mecanismo é sempre tentador para um governo, pois a população geral entende pouco sobre como ele funciona e costuma aceitar mais facilmente a inflação resultante da emissão de moeda do que um aumento explícito de impostos. Se o governo for livre para imprimir dinheiro quando quiser, tende a abusar desse mecanismo e causar crises hiperinflacionárias. O Brasil conviveu com inflação alta desde meados da década de 70 até 1994, quando o Plano Real foi criado e conseguiu estabilizar a moeda do país. A própria criação dos bancos centrais está relacionada com a necessidade de controlar a emissão de moeda para que a economia não entre nessa espiral negativa causada pela prática de emitir moeda para financiar gastos públicos. O Banco Central do Brasil (BCB) foi criado em 1965, mas passou por um longo processo de amadurecimento até atingir, muito recentemente, o que são consideradas boas práticas. Até 1988, o papel do BCB se confundia com o do Banco do Brasil, o que reduzia muito a ingerência do BCB sobre a política monetária do país. Até 2020, o BCB estava vinculado ao Ministério da Economia e, por consequência, sob o Poder Executivo, que podia substituir o presidente do BCB a qualquer momento e ditar a política monetária do país. Só em fevereiro de 2021 é que nosso banco central se tornou independente. Agora, o presidente do BCB cumpre mandatos de 4 anos, que começam no início do 3º ano de mandato do Presidente da República e se estende até o final do 2º ano de mandato do próximo Presidente da República. Essa autonomia recém concedida ao BCB foi um passo importante, por impedir que o Poder Executivo realize abusos através de políticas monetárias. Hoje o Brasil tem uma estrutura legislativa madura para regulamentar a atuação do BCB e seu relacionamento com o Tesouro Nacional (TN), que administra as finanças do governo federal. As principais limitações impostas são: • O BCB não pode conceder empréstimos ao TN. A dívida do Tesouro com o BCB pode apenas ser refinanciada ao longo do tempo, em valor ajustado pela inflação. Isso impede que o BCB possa emitir moeda e repassá-la ao TN, que poderia levar ao ciclo vicioso de emitir moeda para cobrir déficits fiscais. • Os juros pagos pelo Tesouro Nacional ao BCB são iguais aos juros de mercado. Não podem ser feitas operações entre as duas instituições em condições especiais. • O lucro do Banco Central com variações cambiais de suas reservas internacionais é mantido no próprio BCB, para arcar com prejuízos futuros. Esta também foi uma evolução recente, já que antes, o lucro era repassado em dinheiro ao TN e, quando havia prejuízos, o TN emitia ao BCB novos títulos de dívida como pagamento. Evitando tecnicalidades, a mensagem geral é que o Poder Executivo brasileiro não tem a liberdade de simplesmente emitir moeda para bancar suas despesas. Para isso, precisaria de apoio do presidente do BCB e autorização do Congresso. É o máximo de proteção legislativa que poderíamos esperar. Aumento da dívida pública Se a arrecadação do governo não for suficiente e se ele também não puder emitir moeda para cobrir seus gastos, só resta ao Tesouro Nacional a alternativa de emitir novos títulos para captar dinheiro com o mercado. Porém, esse movimento também não é completamente livre, pois a constituição brasileira limita o aumento da dívida pública através da chamada Regra de Ouro (Art. 167, inciso III). Segundo ela, o governo pode tomar novas dívidas para financiar investimentos, mas não é permitido aumentar o endividamento para financiar despesas correntes do Estado (pessoal, benefícios sociais, juros da dívida e custeio da máquina pública), exceto quando autorizado pelo Congresso, por maioria simples. Essa limitação pode não ser completamente eficiente pois, se o Congresso aprovar um orçamento contendo gastos adicionais e a arrecadação do ano seguinte não for suficiente para arcar com as novas despesas, não haveria muito o que fazer além de aprovar que o déficit seja coberto por novas dívidas. Porém, novamente, é o máximo de proteção legislativa que poderíamos esperar, pois o Poder Executivo e o Poder Legislativo alinhados podem fazer praticamente qualquer coisa. Por isso é que o mercado teme essa possibilidade, que carregaria dois problemas: O primeiro, é que recorrer ao aumento da dívida para sustentar despesas correntes sinaliza irresponsabilidade fiscal por parte do governo, fazendo com que o mercado atribua maior risco aos empréstimos feitos ao Tesouro Nacional (títulos públicos) e, portanto, passe a exigir taxas de juros mais altas. Com isso, aumentam os gastos do governo com juros da dívida pública, piorando o problema de déficit fiscal. O segundo problema, é que ao emprestar dinheiro para expandir gastos públicos, o governo aumentaria a demanda por produtos e serviços no mercado, o que estimularia o aumento da inflação justamente em um momento que nosso Banco Central está tentando reduzi-la. A consequência tende a ser que o Banco Central mantenha a taxa de juros alta por mais tempo e, assim, dificulte o crescimento de nossa economia por um período mais prolongado. Impacto nos investimentos em bolsa Já repetimos algumas vezes que a taxa de juros é a força gravitacional do mercado financeiro: quanto mais alta ela é, mais puxa o preço dos ativos para baixo. Isso acontece porque o aumento da taxa básica de juros aumenta também as taxas de desconto usadas nos cálculos de fluxo de caixa descontado, método base para estimar o valor de ativos em geral, e quanto mais alta a taxa de desconto, menor é o valor resultado. Além disso, taxas de juros mais altas reduzem a expectativa de crescimento das empresas e incentivam que capital saia da bolsa e vá para renda fixa, intensificando o movimento de baixa. É por isso que a bolsa cai quando os juros sobem, e voltam a subir quando os juros caem. O que descrevemos até aqui resume o motivo de todo o recente stress de mercado. Agora, vamos dar um passo atrás e avaliar esse cenário sob um olhar mais amplo, envolvendo os aspectos que não fazem parte dessa sequência lógica, mas continuam fazendo parte do conjunto de fatores relevantes para nossos investimentos. Questão fiscal O gatilho de toda a cadeia de possíveis problemas fiscais que o Brasil pode ter no futuro seria a PEC da Transição, que ainda não foi aprovada no formato proposto. Sabemos que nosso Congresso não é famoso por sua agilidade e pragmatismo. A intenção do PT é aprovar a PEC ainda este ano, mas temas polêmicos costumam demorar para tramitar no Congresso e ser bastante diluídos ao longo do processo. A PEC da Transição pode ser aprovada com termos mais brandos (permissão para exceder o teto de gastos com valor menor ou por período mais curto) ou pode sequer ser aprovada esse ano, dado que já estamos próximos do recesso parlamentar. Se a pauta ficar para 2023, terá de ser rediscutida com o novo Congresso eleito, menos alinhado com o PT. Não é só o impacto prático da PEC que movimenta a bolsa. Boa parte do dinheiro investido no mercado de ações é capital estrangeiro e, vendo os próprios brasileiros em discussões fervorosas sobre responsabilidade fiscal, gestores de fundos internacionais, que geralmente tem um percentual pequeno de sua carteira no Brasil, tendem a simplesmente reduzir suas posições na bolsa brasileira até que o cenário se estabilize, ao invés de gastar tempo tentando entender em maior profundidade nossos dramas políticos. Recentemente vimos fundos internacionais vendendo, a preços muito baixos, ações de empresas que podem ser inclusive beneficiadas pelos gastos sociais que o novo governo planeja, sob o racional puro de reduzir exposição a Brasil. Em momentos de turbulência, há vários agentes de mercado que se comportam de maneira menos minuciosa e analítica do que se costuma imaginar. Expectativa para a curva de juros Outra premissa de mercado é que os juros futuros seguirão a curva de juros atual, já que ela reflete as melhores projeções disponíveis no momento. É uma premissa razoável, mas “as melhores projeções disponíveis” é algo bem diferente de “ótimas projeções”. Em fevereiro de 2022 publicamos uma carta falando sobre a dificuldade de prever variáveis macroeconômicas e mostrando qual é a taxa de acerto da previsão de juros futuros do mercado. Em suma, ela é bastante ruim. Em dezembro de 2020, a projeção de taxa SELIC para 2022 era de 4,5%. Isso ilustra quão rápido o ambiente macro pode mudar e frustrar completamente as expectativas de mercado. Nossa abordagem é admitir a incerteza inerente às variáveis macro e nos ater ao que sabemos com maior grau de confiança: a taxa de juros atual está alta e faz parte de um plano de ação temporário do BCB para combater a inflação. A tendência de médio prazo é de reversão à média. Ações do novo governo poderiam prolongar os juros altos, como mencionamos, mas há um longo processo até que isso se materialize e, como podemos ver pela reação à PEC, tanto o governo quanto o Congresso teriam que passar por cima de diversos grupos de interesse relevantes. Sempre é possível, mas não nos parece tão provável que aconteça nas proporções catastróficas que o mercado teme. Entre a cruz e a espada Sob um outro ângulo de visão, vale considerar se é melhor ter renda fixa ou ações em carteira caso o cenário de crise fiscal se concretize. Se os juros subirem por causa de irresponsabilidade fiscal do governo, essa alta reflete o aumento do risco presente nos títulos públicos. A bolsa pode continuar em baixa, mas investir em renda fixa nacional não traz tanta segurança neste cenário. O Brasil tem a maior parte de sua dívida em moeda local, então o risco não é receber um calote do Tesouro Nacional, mas que seja feita uma emissão extraordinária de moeda para quitar uma parcela da dívida pública que se torne impagável pelos meios normais (apesar de exigir apoio do Congresso, é uma manobra possível em situações extremas). Por outro lado, ações podem sofrer com a desaceleração da economia, mas tem uma proteção natural contra inflação e taxas de juros reais elevadas por períodos longos. O conceito importante para manter em mente é que uma empresa que produza algo de útil para a sociedade sempre terá valor econômico real, independente da moeda e da taxa de juros do país. Se a moeda perder valor, as empresas aumentam seus preços e continuam vendendo enquanto existir demanda por seus produtos no mercado. Se a taxa de juros subir, a demanda por crédito diminuirá até um ponto que force os juros a voltarem a cair. De maneira ultra simplificada, essa é a natureza dos ciclos econômicos já bem conhecidos. Investir fora do Brasil poderia ser uma alternativa, mas também tem seus problemas atualmente. As taxas de câmbio atuais não estão claramente favoráveis para tirar dinheiro do país e a economia global também não está em seu melhor momento. Estados Unidos e Europa Ocidental, os mercados que geralmente consideramos como portos seguros, estão caminhando para uma recessão causada por políticas monetárias para combater inflação muito semelhantes a que o Brasil adotou, mas fizemos esse movimento cerca de 1 ano antes do que esses países. Ou seja, eles podem demorar mais tempo que o Brasil para voltar a crescer. Enfim, não há investimento perfeitamente seguro, com excelente rentabilidade e liquidez. Foco nos fatos Apesar de ser impossível prever o momento exato de reversão do ciclo de baixa, sabemos que estamos longe de seu pico. O risco que permanece é de ainda atravessarmos mais alguns anos ruins, mas há também que se considerar a base da qual estamos saindo. Acabamos de passar por anos de problemas econômicos graves causados pela pandemia. O retorno à normalidade, por si só, já deveria fazer com que os próximos anos não sejam tão ruins quanto os últimos. Além disso, hoje estamos vendo preços de ações bastante raros. Em nosso tempo atuando no mercado, só vimos algo comparável na crise do subprime, em 2009, e na crise do governo Dilma, em 2015. Com preços nesse patamar, algumas de nossas ações tem potencial para dobrar de valor nos próximos anos em um cenário macro moderado. Mesmo se a economia tiver um desempenho medíocre, essas ações ainda devem ter um retorno consideravelmente acima da taxa básica de juros. Investimentos em bolsa sempre terão um risco de perda em cenários catastróficos, mas a relação de risco e retorno atual nos parece bastante favorável em ações selecionadas. O gráfico abaixo deixa claro o quão baratas as ações estão: o múltiplo Preço/Lucro médio da bolsa está 35% abaixo de seu patamar médio.