Caros investidores,

Para tentarmos traçar paralelos e entender potenciais implicações em nossas decisões de investimentos neste momento de pandemia causada pelo Covid-19, decidimos buscar uma perspectiva histórica de como o mercado de capitais reagiu em outros períodos de grande crise.

É importante esclarecer que não estamos analisando, tampouco comparando, as terríveis consequências humanitárias de cada uma destas crises passadas com a atual. O que ficará evidente, no entanto, é a enorme capacidade da nossa sociedade de superar adversidades e retomar o rumo do crescimento econômico.

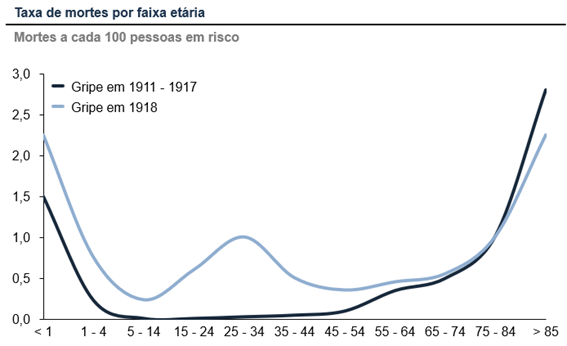

A gripe espanhola infectou uma entre quatro pessoas no mundo todo, e estima-se que matou cerca de 2% da população mundial (corresponderia a 160 milhões em números de hoje). Diferente das ondas de gripes em anos anteriores, a gripe de 1918 atingiu de maneira desproporcionalmente mais alta jovens entre 25 e 34 anos[1], o principal grupo etário da força de trabalho:

Como se não bastasse, esta pandemia ocorreu entre 1918 e 1920, no final da Primeira Grande Guerra, na qual pereceram cerca de 20 milhões de pessoas, entre civis e militares. Países inteiros ficaram em ruínas. Em termos de magnitude de perda de vidas humanas, este período talvez só perca para o da Peste Negra que teve seu pico na Europa entre 1347 e 1351.

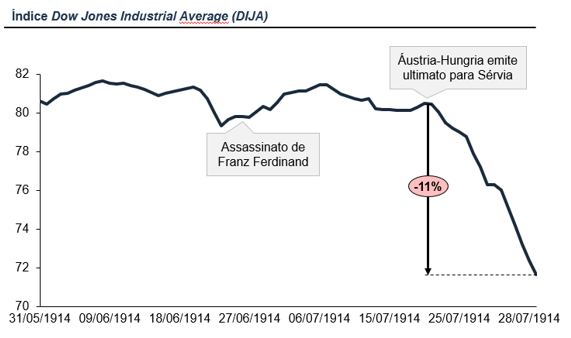

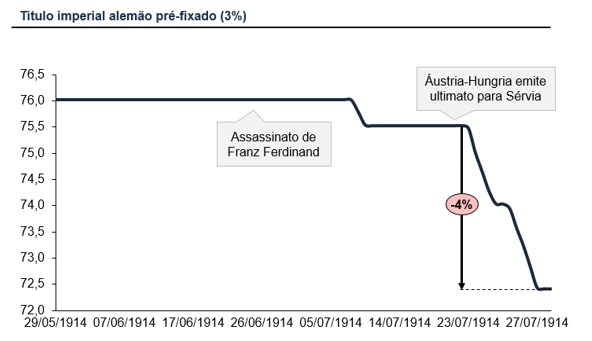

O assassinato do arquiduque Franz Ferdinand em Junho de 1914 foi o estopim para uma série de eventos que culminaram com a declaração de guerra do império Austro-Húngaro contra a Sérvia em 28 de Julho. A Alemanha declarou guerra contra a Rússia em 1º de agosto, e em poucos dias as nações Europeias estavam em guerra.

Por quase um mês após o assassinato do arquiduque, os mercados financeiros não reagiram. Nem o valor das ações do Dow Jones Industrial Average (DJIA) tampouco dos bonds do governo alemão pareciam precificar a perspectiva de guerra. Foi somente quando a Áustria-Hungria emitiu um ultimato para a Sérvia que os mercados entraram em pânico e começaram a vender.

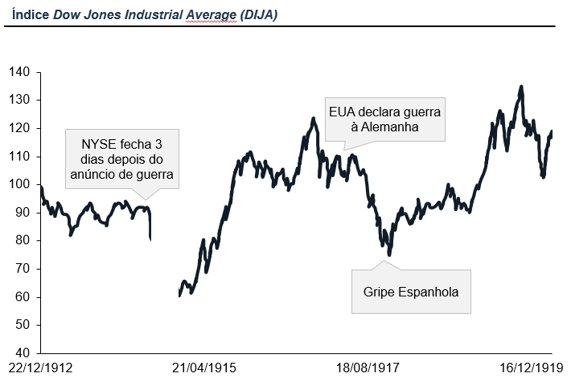

Com o pânico, o impacto nas bolsas de valores globais foi imediato: o fechamento de todas as principais bolsas europeias e muitas das bolsas fora da Europa, algo que nunca havia ocorrido antes. Outras crises levaram ao fechamento do mercado de ações nos Estados Unidos ou em outros países, como a Revolução de 1848 na França ou o Pânico de 1873 em Nova York, mas nunca os principais mercados de ações do mundo haviam fechado simultaneamente.

A NYSE ficou fechada entre 30 de julho e 12 de dezembro de 1914.

Em toda Europa, o problema das quedas catastróficas nos preços das ações foi resolvido colocando-se um piso nos preços das ações. Inicialmente, ações e títulos não tinham permissão para serem negociados abaixo do preço em que eram negociados em 31 de julho de 1914. Os governos também impuseram restrições ao capital, limitando ou impedindo grandes fluxos de capital para fora do continente pelo restante da guerra.

O Times de Londres começou a imprimir os preços das ações em Londres e Bordeaux em 19 de setembro e em Paris em 8 de dezembro de 1914. Em janeiro de 1915, todas as ações tiveram permissão para negociar na Bolsa de Londres, embora com restrições de preço. A bolsa de São Petersburgo reabriu em 1917 apenas para fechar dois meses depois devido à Revolução Russa. A Bolsa de Berlim não reabriu até dezembro de 1917.

Obviamente, foi um período de grande volatilidade, no qual o DJIA caiu de um patamar de cerca de 90 pontos para ~60 em seu mínimo (queda de ~33%). Quem teve calma e capital para aplicar neste período, e não fez decisões precipitadas de venda, dificilmente perdeu dinheiro. O gráfico acima não inclui eventuais dividendos pagos. Considerando os dividendos reinvestidos, o retorno de um investidor entre janeiro de 1914 e janeiro de 1920 teria sido de 11,5% ao ano.

Numa perspectiva histórica, um investimento no DJIA em junho de 1914, as vésperas da guerra, mantido até hoje, no meio da pandemia de Covid-19 e queda generalizada das bolsas, teria propiciado um retorno de 9,8% ao ano[2] em dólares (dividendos reinvestidos), ou quase 20.000 vezes o capital investido. Em termos reais, trata-se de um ganho de 6,5% ao ano acima da inflação do período. Vale lembrar que este investimento passaria ainda por diversas outras crises severas como crash de 1929, a Segunda Guerra Mundial, a guerra fria, crise do Petróleo, Black Monday, ataque terrorista de 11 de setembro e a crise financeira mundial de 2008.

A segunda guerra mundial foi o conflito mais mortal da história da humanidade. Marcado por 70 a 85 milhões de mortes, a maioria das quais de população civil, presenciou massacres, genocídios (incluindo o Holocausto), bombardeios em massa, morte premeditada por fome e doenças, e o único caso de emprego de armas nucleares em uma guerra até hoje. Considera-se seu início do dia 1º de setembro de 1939, com a invasão da Polônia pela Alemanha, e seu término em 15 de agosto de 1945 com a rendição do Japão, pós-bombardeio atômico de Hiroshima e Nagasaki.

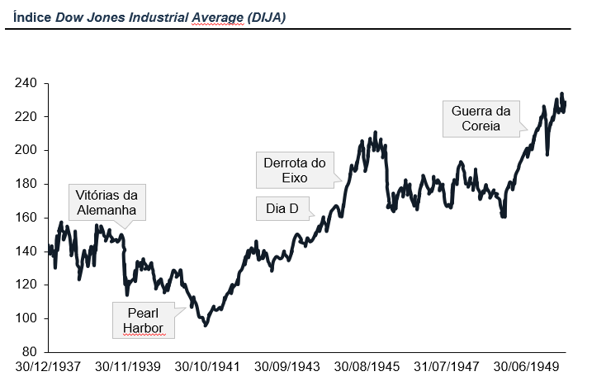

Como vemos no gráfico acima, o DJIA acompanhou o sentimento do desenrolar da guerra: entre 1940 e 1941, quando tudo indicava que as potencias do Eixo iriam prevalecer, o desdobramento dos fatos levou o índice a cair cerca de 33%. Quando a situação se inverteu, o índice engatou uma alta na qual mais que dobrou em um período de 4 anos. Um investimento pré-guerra de USD 1.000 em junho de 1939, teria se transformado em USD 2.900 em junho de 1950 , um retorno real médio de 4,8% acima da inflação no período.

Os governos e as bolsas de valores aprenderam suas lições com a Primeira Guerra Mundial. Quando a Segunda Guerra Mundial começou, a Bolsa de Londres fechou por apenas uma semana e a Bolsa de Nova York nunca fechou, exceto nos dias 15 e 16 de agosto de 1945 quando a NYSE fechou para reconhecer o fim da guerra. A Bolsa de Valores de Berlim permaneceu aberta durante a Segunda Guerra Mundial, embora a política de preços mínimos e as restrições de capital tenham impedido que os preços das ações caíssem até a desvalorização de 1948.

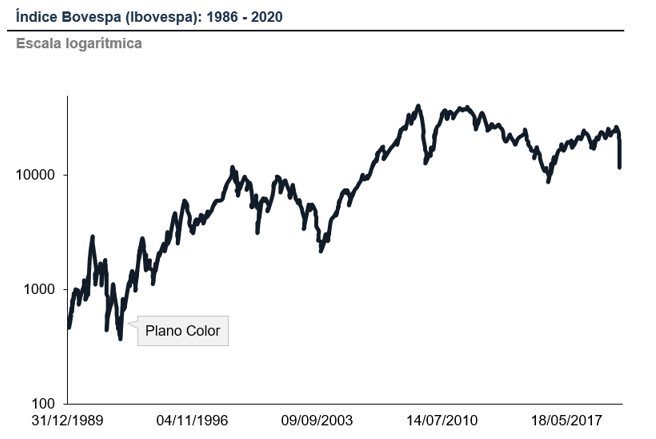

Trazemos, por fim, uma perspectiva brasileira, apresentando o que foi, talvez, o pior período até hoje para nossas bolsas.

Na manhã do dia 16 de março de 1990, um dia após assumir a presidência, Fernando Collor de Mello anunciou uma série de medidas provisórias para tentar conter a hiperinflação que em 1989 tinha sido de quase 2.000%.

O fato mais marcante deste plano foi o confisco à poupança: de todo o dinheiro depositado, apenas 50 mil cruzados novos poderiam ser convertidos em cruzeiros e resgatados, enquanto o restante ficaria bloqueado por 18 meses. Segundo a cotação do dólar comercial na segunda-feira seguinte ao anúncio do plano, os 50 mil cruzados novos equivaleriam a pouco mais de mil dólares.

A incerteza sobre o futuro e a necessidade de resgatar dinheiro para cobrir o montante bloqueado pelo Governo levaram os pregões seguintes a uma série de fatos curiosos. Em função da falta de liquidez, no pregão de segunda-feira, dia 19, a hoje extinta Bolsa de Valores do Rio de Janeiro não registrou nenhuma negociação! Do mesmo modo, a Bovespa só teria 9 negócios (por curiosidade, 8 deles com as ações da Paranapanema, cujos papéis se desvalorizaram em 49,7%.) Neste dia, o Ibovespa teve uma queda de 12,1%.

Já na terça-feira, com um número de negócios um pouco mais elevado – foram 36 –, o Ibovespa marcou a sua maior queda diária até então, de 20,9%. Mas foi o pregão seguinte que entrou para a história como a maior desvalorização diária do índice: 22,3% de baixa, com 142 negócios e um volume financeiro ainda muito baixo, de Cr$ 1,76 milhão. Como base de comparação, o pregão anterior ao anúncio do Plano Collor marcou um volume financeiro de NCz$ 1,33 bilhão, com 4.795 negócios.

Em 3 dias apenas o Ibovespa caiu 46% e, em dólares, caiu incríveis 72,7% no ano (melhor referência em função da hiperinflação que não foi debelada e acumulou alta de 1.700% no ano).

O PIB caiu 4,3% em 1990, segundo o IBGE – que na época utilizava uma metodologia um pouco diferente para calcular as contas nacionais.

Para ilustrar, pensemos em um investidor bastante “azarado” que tivesse investido no índice Bovespa antes do anúncio do Plano Collor, comprando o índice a 1.000 em dólares, e vendesse agora, no meio da pandemia de Covid-19, com o Ibovespa próximo a 12.000 também em dólares, teria um retorno nominal de 8,6% ao ano em moeda forte. Não é um retorno de se orgulhar, mas estamos falando de entrar e sair nos piores momentos possíveis.

Ao investir no mercado de ações estamos, de certa forma, investindo na capacidade humana de inovar e gerar prosperidade para a sociedade. A excelente valorização dos índices de ações ao longo dos últimos 100 anos foi acompanhada por uma melhora significativa da qualidade de vida da população. Hoje, uma pessoa de classe média vive melhor que os mais ricos viviam a 100 anos atrás.

Temos plena noção da imprevisibilidade dos desdobramentos da crise atual, e esperamos que possamos sair dela o mais rápido possível. Mas temos bastante confiança de que o futuro da sociedade e dos nossos investimentos será melhor que o cenário em que estávamos mesmo antes da crise do Covid-19 aparecer sem precisar esperar 100 anos para isso.

“The present is the past rolled up for action, and the past is the present unrolled for understanding” – Will & Arial Durant, The Lessons of History, 1968

[1]Taubenberger JK, Morens DM (January 2006). “1918 Influenza: the mother of all pandemics”. Emerging Infectious Diseases. 12 (1): 15–22.

[2]https://dqydj.com/dow-jones-return-calculator/