Caros investidores,

Considerando o cenário turbulento em que vivemos, nós dedicamos as últimas cartas para trazer uma perspectiva histórica sobre os investimentos em ações.

Já escrevemos duas cartas sobre o tema, a primeira abordou o tema de investimentos em tempos de crise, e a segunda comparou o retorno histórico de ações vs. renda fixa em diversos países.

Nessa carta, aprofundamos no tema e trazemos uma análise voltada para o mercado brasileiro.

É comum ouvirmos notícias e comentários de analistas criticando investimentos no Brasil. Os problemas citados são conhecidos: instabilidade política, déficits fiscais, inflação historicamente elevada (apesar de estar controlada nos últimos anos), décadas de baixo crescimento econômico, dentre outros.

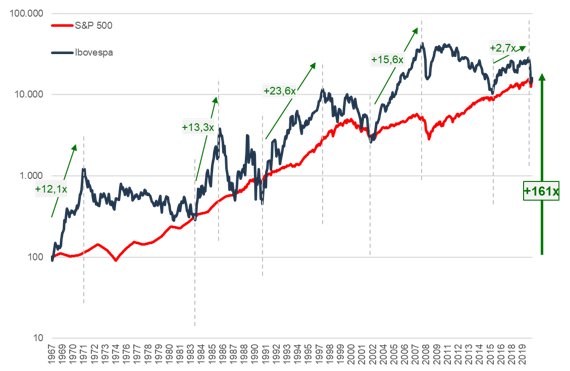

Apesar de todos esses problemas, a bolsa brasileira apresenta um ótimo histórico de retorno. Desde a criação do Ibovespa, em Jan/1968, até Mai/2020 (no meio da crise do Covid-19), o Ibovespa teve um retorno de 161 vezes em dólar (equivalente a uma taxa anual de 10,2% a.a.), comparado a 148 vezes do S&P 500 (10,0% a.a.) no mesmo período. O retorno do índice brasileiro é superior ao americano mesmo quando incluímos o ano de 2020, que tem sido péssimo para o Ibovespa (retorno de -43% vs. -5% do S&P 500, ambos em dólar).

Esses resultados aparecem no gráfico 1 abaixo, que mostra um histórico do Ibovespa marcado por ciclos de baixa acompanhados de períodos de extraordinária valorização.

Gráfico 1 – Retorno histórico do Ibovespa vs S&P 500 em Dólar [1]

Esse resultado parece contraintuitivo, particularmente quando consideramos nosso turbulento histórico político e econômico. Desde a criação do índice em 1968, o Brasil já viveu uma ditadura militar, dois impeachments, experimentou 7 moedas diferentes e passou por inúmeras crises econômicas. Nesse período, o país certamente teve um crescimento econômico abaixo do seu potencial, então como justificar esse resultado?

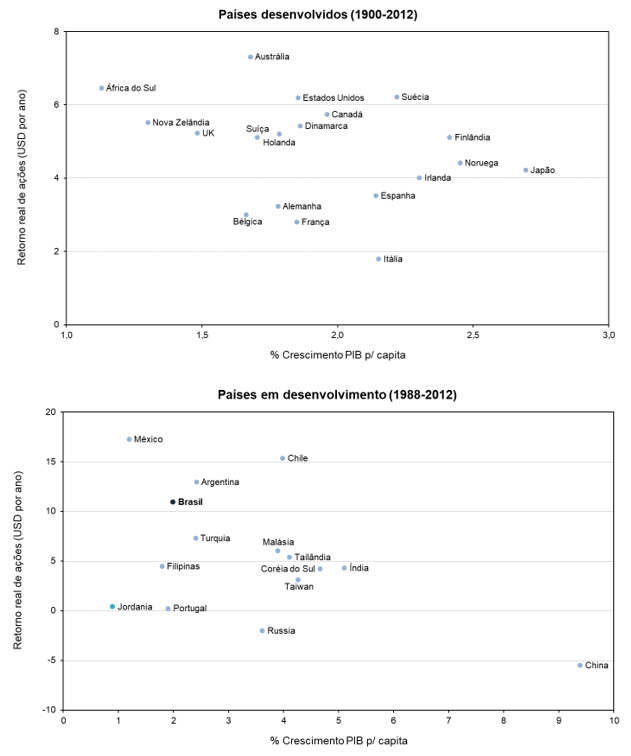

Diferente do que é opinião comum, crescimento econômico de um país específico tem pouca relação com o desempenho do seu mercado de ações, especialmente considerando que vivemos em uma economia globalizada em que o mais importante é o crescimento econômico global. Dados de 34 países coletados por um período de 112 anos (1900-2012) para países desenvolvidos e 24 anos (1988-2012) para países em desenvolvimento mostram um resultado surpreendente: baixa correlação entre crescimento econômico e valorização do mercado de ações.

O Brasil, por exemplo, é um dos países que apresentou melhor retorno nesse período apesar de um fraco crescimento econômico.

Gráfico 2 – Retorno de ações vs. crescimento econômico [2]

Por que isso acontece?

Há três hipóteses para justificar essa tendência:

1. No mundo globalizado em que vivemos, o índice de ações de muitos países tem presença relevante de multinacionais ou de empresas exportadoras cujos resultados estão mais atrelados ao desempenho da economia global que local.

No caso brasileiro, 37% do índice Ibovespa é composto por companhias vinculadas à commodities (Petrobras, Vale, Suzano, Klabin), exportadoras industriais (Embraer, Weg), ou com subsidiárias internacionais relevantes (Ambev, JBS, Natura, Gerdau).

2. Em muitos países, o mercado de capitais é pouco desenvolvido e há um número limitado de empresas com ações negociadas nas respectivas bolsas. Tais empresas não refletem necessariamente o desempenho geral da economia. Além disso, devido ao seu tamanho, tais empresas geralmente possuem vantagens competitivas significativas vs. seus concorrentes de menor porte e conseguem obter índices de retorno sobre o capital investido superior à média, o que contribui para um maior retorno do mercado de ações.

3. Da mesma forma que ações individuais, um maior crescimento não é necessariamente atrelado a maiores retornos pois, muitas vezes, as expectativas já estão embutidas nos preços das ações através de múltiplos mais altos.

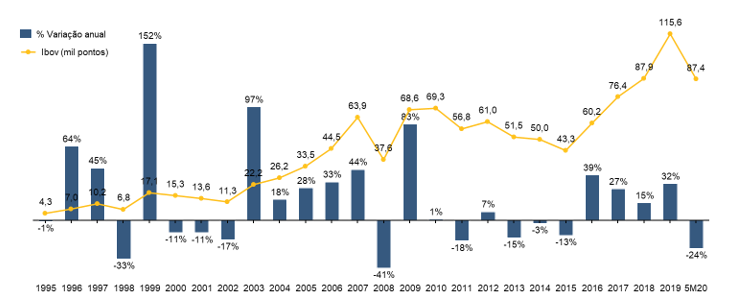

Cabe aqui fazer uma reflexão sobre a importância do longo prazo para o investimento em ações. Apesar do ótimo resultado histórico, o Ibovespa é um índice com histórico de alta volatilidade, onde anos de fortes quedas foram seguidos de anos de ganhos excepcionais. Esse resultado pode ser observado no gráfico 1 e é também ilustrado pelo gráfico a seguir:

Gráfico 3 – Retorno anual e acumulado do Ibovespa, em reais (1995-2020) [3]

Um investidor que tivesse vendido suas ações em 2002, decepcionado com o desempenho do mercado, teria perdido uma ótima oportunidade de ganhos que foi apresentado entre 2003 e 2007. O mesmo aconteceu em 2008, 2015 – quem sabe pode ser o caso em 2020?

Sabendo da volatilidade do Ibovespa, investidores poderiam se perguntar se não faria sentido uma estratégia de investimentos de “time the market”, ou seja, investir em ações quando o mercado estiver em baixa e vender quando o mercado estiver em alta. Apesar de fazer sentido teórico, o problema dessa estratégia é que ninguém sabe para qual direção o mercado vai, se vai subir ou descer, e ficar esperando o momento ideal para entrar pode gerar um custo de oportunidade enorme.

Pesquisa feita nos Estados Unidos comparando a estimativa de valorização do S&P 500 feita por analistas de mercado com o que de fato aconteceu mostra grandes distorções em quase todos os anos. Alguns exemplos: em 2008, a estimativa era de uma valorização de 16%; o que aconteceu: queda de 37%. Em 2013, estimativa era de valorização magra de 3%; resultado: valorização de 32%.

O ponto aqui não é criticar o trabalho dos analistas e sim mostrar que, no curto prazo, o mercado de ações é imprevisível. Por isso, acreditamos que a melhor estratégia é estar sempre investido e, com isso, usufruir dos benefícios de longo prazo que as ações proporcionam.

[1] Fonte: Análise Ártica; Dados apresentados para o período entre Jan/68 (início do Ibovespa) e Mai/20; S&P considerando reinvestimento de dividendos (SP500TR), cujos dados são apresentados com periodicidade anual entre 1968-88, e mensal a partir de 1988 [2] Fonte: Stocks for the Long Run, Jeremy J. Siegel (2014) [3] Fonte: Análise Ártica