Caros investidores,

Em abril, o IBOV caiu 10,1%. Antes disso, o índice havia subido 17%, entre o início do ano até seu pico em 1º de abril. O preço de nossa cota no Ártica LT FIA também caiu 6,1% no último mês e variou bastante desde o início do ano, então dedicaremos esta carta a um tema que não poderia ser mais atual: quedas de preços de ações.

Já mencionamos em outras ocasiões que passamos por épocas de baixa de preços com humor mais positivo do que o mercado em geral. Nossas motivações para esta postura parecem quase óbvias depois de compreendidas, mas recebem tão pouca atenção que imaginamos que seria proveitoso aos nossos leitores se as apresentássemos mais detalhadamente.

O Paradoxo dos Múltiplos

Quando compramos ações, há apenas duas formas de recebermos algum dinheiro de volta: i) receber dividendos (ou juros sobre capital próprio) e; ii) vender as ações. O volume de dividendos distribuído depende do quanto de lucro a empresa gera ao longo do tempo e o preço pelo qual é possível vender as ações depende não só do lucro gerado, mas também da expectativa que o mercado tem em relação ao crescimento e à rentabilidade futura do negócio que, de maneira simplificada, assumiremos ser representada pela proporção entre o valuation atribuído à empresa e o valor do seu lucro líquido, ou seja, o múltiplo de P/L (Preço / Lucro) da empresa.

Assim, para termos bons retornos, deveríamos desejar que nossas empresas gerem o máximo de lucros possível e que seu múltiplo de P/L aumente ao máximo, certo? Pense por um minuto em qual é a falha deste raciocínio…

Avaliando apenas o retorno de um investimento específico, esta lógica funciona perfeitamente. Porém, o que buscamos não é o retorno máximo em um investimento específico, mas sim o retorno máximo sobre todo o nosso patrimônio ao longo de nossas vidas. Com esse objetivo em vista, permanece o desejo de que nossas empresas investidas gerem o máximo de lucros possível, mas o segundo fator se inverte: quanto menor se tornar o múltiplo de Preço / Lucro, melhor, assumindo que o motivo da queda não esteja ligado a algum revés na empresa investida. Explicaremos o porquê.

Quanto mais barato, melhor

Em um primeiro momento, quando começarmos a comprar ações de uma determinada empresa, obviamente deveríamos querer que o preço das ações seja o menor possível em comparação à capacidade da empresa de gerar resultados financeiros futuros (simplificadamente, o menor múltiplo de P/L possível). Enquanto estivermos com capital disponível para comprar mais ações, esta lógica se mantém e devemos desejar que o preço das ações caia ao longo de nossas compras.

Este ponto gera algum desconforto psicológico em diversos investidores, pois ver a ação que está sendo comprada caindo provoca a sensação de que as primeiras compras foram feitas a um preço elevado. Porém, assumindo que a primeira decisão de compra já considerava o preço atrativo em face à expectativa de geração de caixa da empresa, a queda do preço das ações torna a oportunidade de investimento ainda mais atrativa e deveria ser vista com bons olhos pelos investidores.

Pacificado o ponto de que compradores preferem múltiplos P/L baixos, o próximo argumento é mais sutil. Mesmo depois de alocar todo o capital disponível, ficando impossibilitado de continuar comprando, um investidor de longo prazo deveria ainda se considerar como um potencial comprador e preferir múltiplos P/L baixos, pois as empresas investidas pagarão dividendos ao longo do tempo e os dividendos recebidos precisarão ser reinvestidos comprando mais ações.

Em geral, quando os múltiplos de valuation das empresas listadas estão abaixo da média, o momento é oportuno para investir em ações, pois o retorno esperado em compras feitas a preços atrativos é, naturalmente, superior à média.

Aos incrédulos

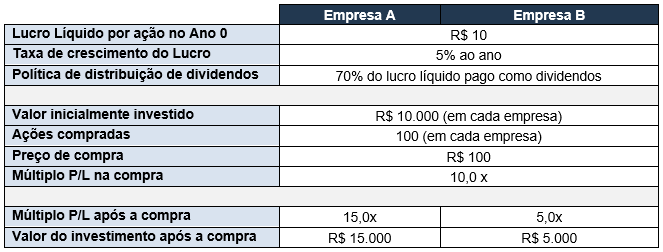

Se não estiver convencido, analise o seguinte exemplo, em que um investidor compra 100 ações de duas empresas idênticas, com apenas um detalhe diferente: o valuation da Empresa A sobe 50% logo após a compra e o da empresa B cai 50%.

Assumindo que o múltiplo de valuation, alterado logo após a compra, permanecerá o mesmo para sempre, e que o investidor usará os dividendos recebidos para comprar mais ações da empresa que os distribuiu., vamos observar como evolui o patrimônio do investidor em cada uma das empresas.

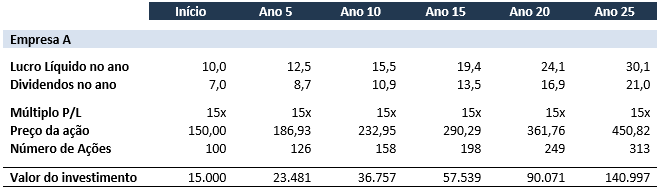

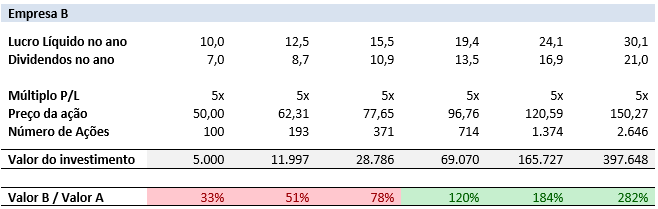

Apesar de, na Empresa B, o investidor começar com um prejuízo de 50% e um valor equivalente a 1/3 das ações na Empresa A, ele consegue comprar mais ações da Empresa B com os dividendos distribuídos por ela, devido ao valuation muito mais baixo. Ao longo do tempo, a Empresa B vai se tornando um investimento cada vez melhor e supera a Empresa A.

É impressionante como, mesmo com uma diferença de múltiplos tão acentuada, no longo prazo o benefício de comprar mais ações a múltiplos atrativos, usando os dividendos do próprio negócio, supera o benefício de um múltiplo de valuation mais alto.

O segredo é comprar barato

A conclusão das análises acima é uma obviedade: comprar barato é bom. Mas há uma continuação menos óbvia nesta afirmação: comprar barato é bom sempre, independente do movimento futuro dos preços. Se a ação ficar ainda mais barata, cairemos no exemplo da Empresa B. Além disso, não é factível prever movimentos de preço de curto prazo, o que torna pouco efetiva qualquer política de compra ou venda baseada na opinião sobre o movimento de preços do mercado em uma escala de meses. Por estas razões é que adotamos a prática de comprar ações sempre que encontrarmos bons negócios a preços atrativos, ignorando o “humor de mercado” da época.

Notem que há um ponto de atenção vital nesta abordagem. Para comprar ações baratas, é necessário saber quais preços são baratos. Estamos usando o múltiplo de P/L nos exemplos desta carta, mas esse é um ponto de referência vago sobre o valuation de um negócio. A avaliação de quanto vale uma empresa é sempre mais complexa do que olhar o múltiplo de P/L histórico e comparar com o múltiplo de P/L atual. Em essência, cada investidor deve estimar quais serão os resultados financeiros de cada empresa no longo prazo e descontar o fluxo de caixa gerado por cada negócio a uma taxa de retorno que julgue adequada, para só então ter uma referência de valor contra a qual o preço da ação pode ser comparado e considerado como barato ou caro.

Garantindo um bom preço de compra, o investimento só terá um retorno ruim se o futuro da empresa investida for pior que o estimado no momento da compra. O preço instantâneo de uma ação recebe atenção exagerada, pelo viés de querermos a todo momento quantificar o valor dos investimentos, mas ele só importa no momento da venda, e vender não é um ato mandatório. Podemos manter as ações em carteira por um prazo tão longo quanto nos for conveniente.

Se as ações ficarem caras

Quando uma empresa investida alcança patamares de valuation elevados, passamos a considerar a possibilidade de vendê-la. No entanto, a causa da venda não deve ser o preço da ação em si, mas sim a oportunidade de realocar o capital investido em negócios com expectativas de retornos melhores. Ou seja, só faz sentido vender quando for identificada uma oportunidade de investimento com um retorno esperado adicional suficiente para cobrir custos de transação desta realocação de recursos.

Notem que esta necessidade de realocar o capital investido em uma empresa que ficou cara é um bom problema para se ter, pois a realocação é completamente opcional. Se não fizermos nada, o retorno esperado ainda deveria ser aproximadamente o que foi estimado na época em que as ações foram compradas, assumindo que o negócio investido não sofreu grandes alterações.

É por isso que damos tanta ênfase à importância de comprar boas empresas a preços atrativos. A qualidade do negócio garante que ele seja duradouro e rentável, e o preço de compra baixo garante um bom retorno independentemente de quais forem os múltiplos de valuation no futuro.