Caros investidores,

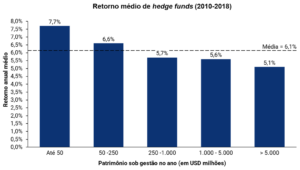

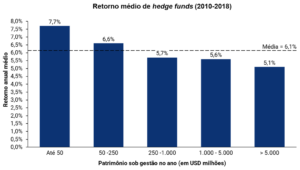

Fonte: Aurum Research Limited

O resultado é o mesmo no Brasil

Fonte: Aurum Research Limited

O resultado é o mesmo no Brasil

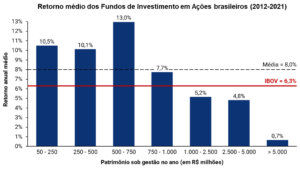

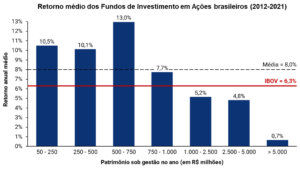

Fonte: CVM, análise Ártica

Por que isso acontece?

Fonte: CVM, análise Ártica

Por que isso acontece?

Hoje o funcionamento do mercado financeiro no Brasil ainda e pouco claro para a maior parte dos investidores individuais. Por exemplo, já se perguntou como as grandes corretoras ganham dinheiro, mesmo oferecendo serviços gratuitos para pessoas físicas, e quais as implicações deste modelo de negócios para os investidores?

Uma das principais fontes de receita das corretoras cobrar comissões comerciais dos fundos de investimento disponíveis em sua plataforma, que comumente chegam a 50% de todas as taxas pagas pelos investidores aos gestores dos fundos, ao longo de todo o período de investimento.

Este modelo de negócios tem duas implicações relevantes. A primeira é que os assessores das corretoras, que atendem clientes gratuitamente, têm o incentivo de recomendar os produtos que pagam as maiores comissões, e não necessariamente os que são melhores para cada cliente. A segunda implicação é que a remuneração dos gestores, que efetivamente trabalham para melhorar a rentabilidade dos investimentos, é reduzida pela metade. O restante fica para as corretoras, que proporcionam a comodidade de um bom aplicativo e poder centralizar os investimentos em uma conta só, mas não contribuem em nada para melhorar o retorno sobre o capital investido. É como se a embalagem custasse a mesma coisa que o produto que vem dentro.

Como consequência dessa estrutura, os gestores buscam compensar a redução da taxa aumentando o capital sob gestão do fundo. Porém, isso gera um ônus para seus investidores, pois, quanto maior é o fundo, mais difícil é conseguir excelentes retornos. Este será o tema da carta de hoje.

Fundos menores, retornos maiores

O fato de fundos pequenos terem retornos médios maiores do que grandes fundos é bastante conhecido no mercado financeiro. Apesar do tema ser pouco comentado, há vários estudos e artigos que comprovam o ponto¹.

A Aurum, uma gestora de funds of funds (fundos especializados em selecionar e investir em cotas de outros fundos), analisou os retornos de hedge funds entre 2010 e 2018. No início do período, havia cerca de 1.700 fundos que acumulavam USD 1,7 trilhões sob gestão, e no final do período havia 3.800 fundos com USD 3,2 trilhões sob gestão. Encontraram uma correlação clara entre o tamanho do fundo e a rentabilidade: enquanto fundos “micro” (menos de USD 50 milhões sob gestão) tiveram retorno médio de 7,7% ao ano, os fundos “mega (mais de USD 5 bilhões sob gestão) tiveram retorno médio de 5,1% ao ano. A diferença é maior do que parece: USD 100 mil investidos nos fundos “mega” se tornariam USD 156 mil ao final dos 9 anos, enquanto o mesmo investimento nos fundos “micro” chegaria a USD 195 mil, um valor final 25% maior.

Fonte: Aurum Research Limited

O resultado é o mesmo no Brasil

Fonte: Aurum Research Limited

O resultado é o mesmo no Brasil

Para verificar se essa diferença de retorno também se aplicava aos fundos de ações atuantes no mercado brasileiro, coletamos dados de 1.049 fundos de investimento listados na CVM com patrimônio líquido a partir de R$ 50 milhões para o período de 2012 a 2021 e comparamos o retorno médio entre diferentes faixas de tamanho. O resultado foi similar. Não há erosão de retorno até a faixa dos R$ 750 milhões, mas o retorno médio começa a se reduzir depois disso. Enquanto os fundos menores que R$ 750 milhões tiveram um retorno médio de 10,61%, os maiores de R$ 5 bilhões tiveram retorno de 0,66%. Ou seja, R$ 100 mil investidos nos fundos grandes se tornariam R$ 107 mil ao longo desses 10 anos, enquanto o mesmo investimento, nos fundos pequenos, chegaria a R$ 274 mil, levando a um valor final 157% maior.

Fonte: CVM, análise Ártica

Por que isso acontece?

Fonte: CVM, análise Ártica

Por que isso acontece?

Negócios gigantescos são bastante raros. Por exemplo, no Brasil temos 366 empresas listadas² em bolsa, das quais 253 valem menos de R$ 5 bilhões, 95 valem entre R$ 5 e 50 bilhões e apenas 18 valem mais do que R$ 50 bilhões. De maneira similar, há menos oportunidades de investimento em que é possível investir bilhões de reais, devido ao próprio porte da empresa ou pela liquidez de suas ações no mercado, do que oportunidades para investir dezenas ou poucas centenas de milhões.

Ao mesmo tempo, gestores de fundos tipicamente só investem tempo analisando oportunidades que possibilitem investir um valor mínimo. Quanto maior é o fundo, maior é o valor mínimo exigido, sendo também maior o número de ações que não passam nesse filtro e são ignoradas. Um fundo que só investisse em ações com valor de mercado acima de R$ 5 bilhões analisaria apenas 113 ações na bolsa brasileira, desprezando as outras 253, que representam 69% das possíveis oportunidades.

Com isso, os fundos grandes competem entre si pelo restrito número de oportunidades de investimento que podem absorver grandes volumes de capital. Essa competição acirrada entre investidores profissionais torna mais difícil que surjam grandes assimetrias entre o preço e o valor intrínseco de cada ativo.

Por consequência, a chance desses fundos terem retornos muito altos acaba sendo menor.

Em contraste, há bem menos competição pelas pequenas oportunidades e, em certos casos, a competição vem de investidores não profissionais, que têm maior propensão a cometer falhas e precificar mal a ação analisada. Assim, é mais fácil encontrar small caps (ações com baixa liquidez, geralmente de empresas menores) subvalorizadas no mercado e, além disso, small caps tendem a apresentar retornos maiores que as large caps no longo prazo³, pois costumam ter maior potencial de crescimento e estruturas de gestão mais ágeis e eficientes. Os fundos que podem investir em empresas desse tipo levam vantagem na busca por maiores retornos.

Nossos planos

Somos bastante realistas com o fato de que nossa estratégia de investimento não traria o mesmo patamar caso tivéssemos bilhões sob gestão. O limite de tamanho no qual temos boas chances de continuar atingindo nosso alvo de rentabilidade não é preciso, mas sabemos que ele está em algum lugar entre R$ 500 milhões e R$ 1 bilhão. Diante disso, tomamos duas decisões.

A primeira é que, quando começarmos a ter dificuldades para encontrar bons investimentos devido ao tamanho do fundo, pretendemos fechá-lo para novos investidores, pois, além de investirmos a maior parte de nosso patrimônio pessoal no Ártica Long Term FIA, nele também há capital relevante de vários amigos e familiares. Assim, tanto pela ética profissional quanto por relacionamentos pessoais, temos um profundo compromisso de rentabilizar este capital da melhor maneira possível.

A segunda decisão foi de não distribuir o Ártica Long Term FIA através de plataformas. Preferimos captar diretamente e evitar o “custo da embalagem”, garantido assim que as taxas pagas por nossos investidores são destinadas à estrutura de gestão, que é o que gera retorno. O impacto disso é bastante grande: conseguimos sustentar a mesma estrutura com metade do patrimônio sob gestão que seria necessário caso pagássemos comissões de distribuição.

Além disso, gostamos de conhecer e manter contato próximo com nossos investidores. Captar diretamente traz o benefício extra de permitir que continuemos com esta prática. Temos buscado ser cada vez mais transparentes sobre nossa filosofia de investimentos e visão de mercado: começamos a realizar lives sobre os temas das cartas mensais (toda primeira quarta-feira do mês às 19:00) e, também, apresentações de resultados trimestrais, em reuniões online exclusivas para nossos investidores.

Se tiverem qualquer sugestão de o que mais poderíamos fazer para melhorar a comunicação com vocês, por favor nos enviem um e-mail no endereço [email protected] . Ficaremos contentes em ouvir novas ideias!

¹ Gao, Chao; Haight, Tim and Yin, Chengdong, Size, Age, and the Performance Life Cycle of Hedge Funds (September 2018); Chen, Joseph S. and Hong, Harrison G. and Huang, Ming and Kubik, Jeffrey D., Does Fund Size Erode Mutual Fund Performance? The Role of Liquidity and Organization (May 1, 2004)

² Dados da B3 em 30/07/2022, excluindo as empresas listadas que não têm ações negociadas.

³ Publicamos uma carta sobre investimentos em small caps em setembro de 2021, que está disponível no link https://articainvest.com.br/cartas/investimento-em-small-caps/