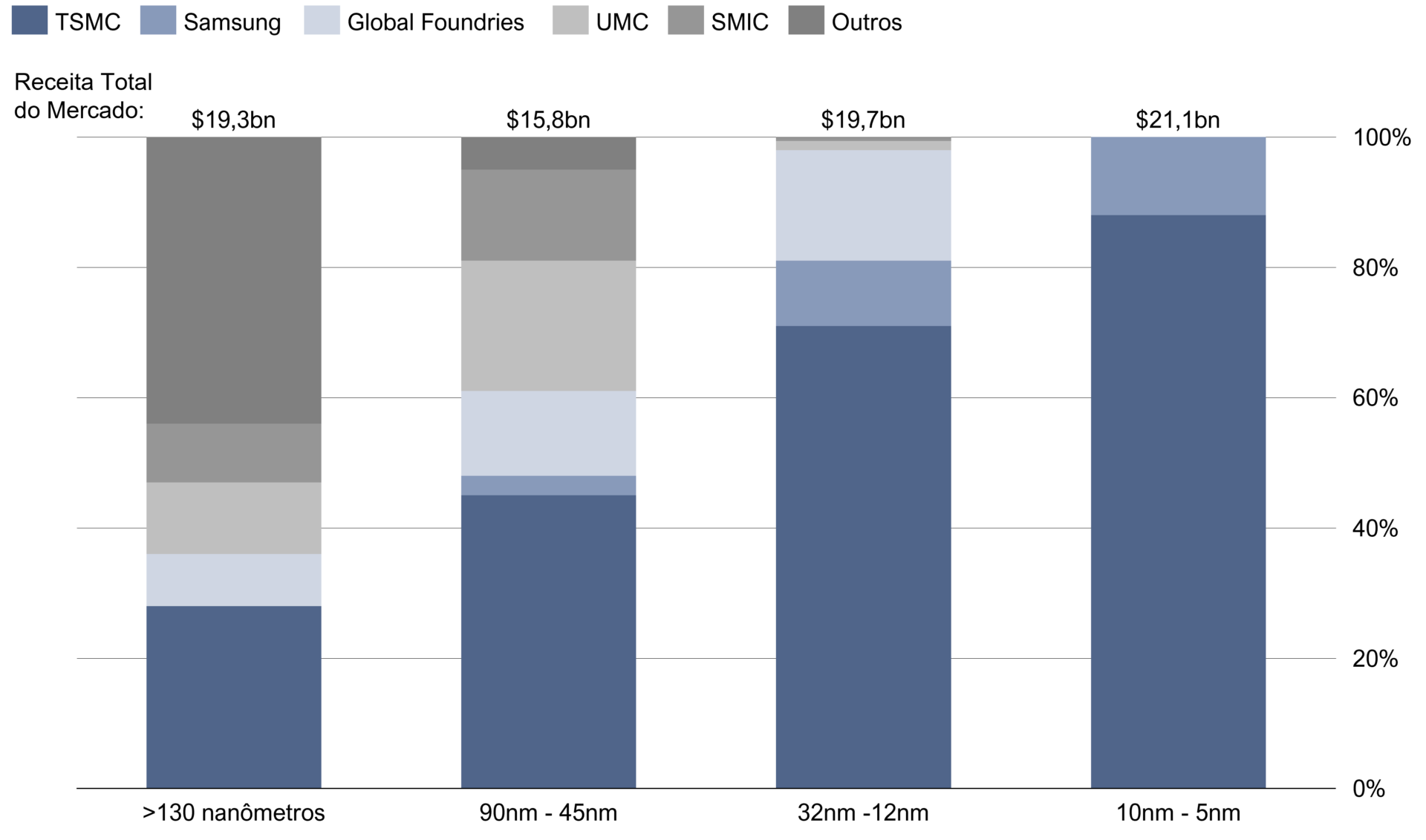

Caros investidores, Em abril de 1965, um artigo intitulado “Cramming More Components Onto Electronic Circuits” apareceu na revista Electronics Magazine. Esta publicação, cujo título pode ser compreendido em toda sua magnitude apenas por entusiastas da engenharia, transformou-se em uma das contribuições mais influentes na história. O artigo havia sido escrito por Gordon Moore, engenheiro eletrônico, então diretor de P&D da empresa Fairchild Semiconductor, um dos futuros fundadores da Intel. Em seu artigo, Moore previa que o número de transistors em um circuito integrado iria dobrar em média a cada dois anos. Essa previsão acabou se tornando conhecida como a Lei de Moore. A previsão foi originalmente feita para os 10 anos seguintes, mas ela se prova verdadeira até hoje, quase 60 anos depois. E é graças a ela que o número de transistors que cabem em um chip saiu de 4 para mais de 16 bilhões hoje¹ e possibilitou que essa tecnologia ficasse cada vez mais predominante em nossas vidas. No centro do universo digital, os chips, ou microprocessadores, são os cérebros por trás dos computadores, smartphones, tablets e de uma infinidade de dispositivos eletrônicos que formam a base da economia digital. Sem eles, muitos dos avanços que vemos em campos como inteligência artificial, Big Data, Internet das Coisas (IoT) e computação em nuvem, por exemplo, não seriam possíveis. A demanda por chips está crescendo em uma variedade de setores, desde a automobilística à saúde, passando pela agricultura e até mesmo a exploração espacial. A escassez de chips pode ter efeitos dramáticos na produção e na economia como um todo, efeito que ficou evidente durante a pandemia, quando a escassez de chips teve um impacto significativo na indústria automobilística. Um veículo moderno possui, em média, 1.500 chips. Sem eles, muitos veículos deixaram de ser produzidos, o que se estima que tenha levado a indústria a perder até ~USD 200 bilhões em vendas nos últimos anos. Esse impacto é igualmente notável no forte aumento de preços de carros que testemunhamos no mesmo período. Considerando que a tecnologia dessa indústria é detida por pouquíssimas empresas, cada uma especializada em uma etapa da cadeia produtiva, novos gargalos não são impensáveis e podem ser muito mais severos que os enfrentados durante a pandemia – especialmente considerando que a empresa responsável pela produção de quase 90% dos chips mais avançados do mundo² (TSMC) está localizada em Taiwan. Nos próximos parágrafos, explicamos brevemente a história da indústria, como ela está configurada hoje e seu papel no cenário geopolítico global e implicações para os nossos investimentos. Para quem tiver interesse em se aprofundar no assunto, recomendamos a leitura do livro Chip War, do autor Chris Miller. O que exatamente é um chip Para entender como um chip funciona, é útil começar com o conceito de um semicondutor. Os semicondutores são materiais com propriedades elétricas que ficam entre as dos condutores (como o cobre, que conduz a eletricidade muito bem) e dos isolantes (como a borracha, que não conduz a eletricidade). O silício é o semicondutor mais comumente usado na fabricação de chips – foi a partir desse elemento que a região dos EUA chamada de Silicon Valley foi nomeada. Nos chips, pequenos componentes chamados transistores são criados a partir desse semicondutor. Imagine o transistor como uma pequena chave que pode ligar e desligar a eletricidade. Esta capacidade de controlar a eletricidade é crucial para o funcionamento do chip, pois é assim que a linguagem binária (código de 1s e 0s) é representada. Quando o transistor está “ligado”, registra-se um “1” e quando está “desligado”, registra-se um “0”. Esta série de 1s e 0s é a linguagem fundamental que os computadores usam para processar informações. Breve histórico da indústria de chips A indústria de semicondutores tem suas raízes no século 20, quando a invenção do transistor na Bell Labs em 1947 mudou o curso da tecnologia. Este pequeno dispositivo, que poderia amplificar e comutar sinais elétricos, eventualmente substituiu a válvula de vácuo, que era maior, consumia mais energia e era menos confiável. Em 1958, Jack Kilby da Texas Instruments e Robert Noyce da Fairchild Semiconductor, de forma independente, criaram o primeiro circuito integrado (ou chip), que combinava vários transistores em um único dispositivo. Esta invenção marcou o início da era do silício e o nascimento da indústria de chips. Nos anos iniciais, os produtos não tinham demanda comercial e encontraram uso em aplicações militares. O fato de os EUA estarem ficando para trás na corrida espacial forneceu o incentivo necessário para a demanda por computação. A Fairchilld Semiconductor recebeu um grande pedido da NASA para a missão Apollo (missão que levou o homem para a lua em 1969). Enquanto isso, a Texas Instruments recebeu um grande pedido da Força Aérea Americana para um sistema de orientação de mísseis. Na década de 1970, empresas como a Intel e a AMD emergiram como players importantes no setor, com a Intel introduzindo o primeiro microprocessador comercialmente disponível, o Intel 4004, em 1971. A invenção do microprocessador levou a avanços significativos na computação e em outras tecnologias, alimentando a ascensão dos computadores pessoais na década de 1980. A partir da década de 1980 e continuando até o século 21, a indústria de semicondutores expandiu-se além dos computadores para incluir uma gama cada vez maior de aplicações, incluindo telefones celulares, dispositivos de Internet das Coisas (IoT) e sistemas de inteligência artificial. Além disso, surgiu uma divisão global do trabalho, com algumas empresas, como a Intel, projetando e fabricando seus próprios chips, enquanto outras, como a Apple e a Qualcomm, projetando chips, mas terceirizando a fabricação para empresas como a TSMC. Panorama atual da indústria Considerando a importância da indústria, chega a ser surpreendente quão concentrada ela é. Empresas como Apple, Nvidia e AMD tem papel importante, mas são responsáveis apenas por projetar o chip. Para desenvolver esse projeto, essas empresas dependem de softwares cuja tecnologia é dominada por apenas 4 empresas (3 americanas e 1 alemã) que, em conjunto, detém 90% do mercado global: Synopsis, Cadence, Ansys e Siemens. Quando o projeto é concluído, ele é enviado para uma das fabricantes de chip. Dependendo da complexidade do produto, há apenas 2 ou 3 empresas no mundo capazes de produzi-los: TSMC (Taiwan), Samsung (Coréia do Sul) e Intel (EUA)³. Para chips com tecnologia inferior, outras empresas passam a atuar, como a americana Global Foundries (antigo spin-off da AMD), a também taiwanesa UMC e a chinesa SMIC. Chama a atenção a dominância que a TSMC exerce nesse mercado – para os chips mais avançados, com nodos inferiores a 10 nm, ela possui 90% de market share. E mesmo para os nodos inferiores, a empresa tem posição dominante, com market share superior a 50%. Detalhes no gráfico abaixo. Gráfico 1 – Market share de fabricantes de chips não-integrados por nodo, dados de 2020