Caros investidores,

No Brasil, desde investidores iniciantes até famílias de alto patrimônio acreditam que 1% ao mês é uma boa meta de rentabilidade e adotam a estratégia de buscar esse retorno com o menor risco possível. Assim, quando os juros estão acima de 12% ao ano, renda fixa é a classe de ativos preferida pela maioria dos investidores, que entendem não haver motivo para correr riscos maiores em busca de retorno extra. A partir do momento que a taxa básica cai abaixo de 1% ao mês, aí sim passam a explorar classes de ativos alternativas e alocam parte de seu portfólio em investimentos com potencial de retorno suficiente para, em conjunto com sua carteira de renda fixa, buscar o almejado 1% ao mês novamente.

Essa estratégia de usar uma taxa de retorno fixa como referência para aumentar ou reduzir a alocação em renda fixa é tão costumeira e intuitiva que vemos poucos questionamentos sobre sua racionalidade. Porém, é o que faremos aqui. Analisaremos se realmente é uma boa regra prática para investir, se não há algo mais eficiente e traremos um modelo conceitual mais genérico, que ajuda a refletir melhor sobre retorno e risco em investimentos.

De onde vem a meta de 1% ao mês

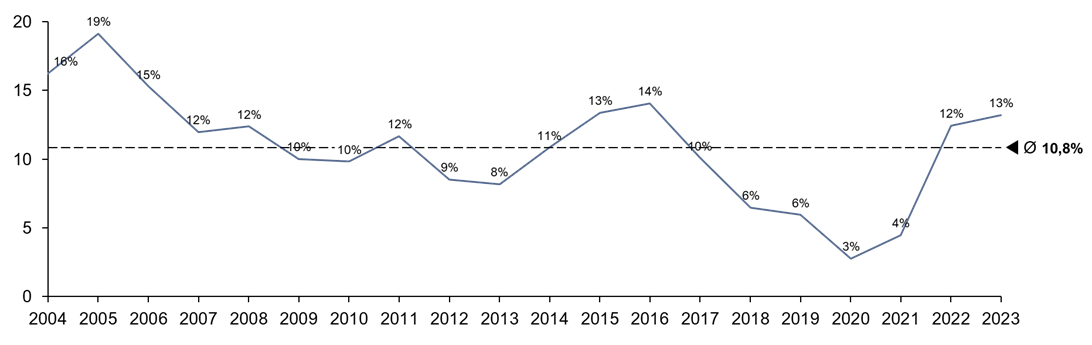

Nos últimos 20 anos, a média da SELIC, referência de retorno para títulos de renda fixa brasileiros, foi próxima a 11% ao ano. Com isso, se formou a referência geral de que 1% ao mês é o retorno que, tipicamente, se consegue obter investindo em renda fixa no Brasil. Porém, o gráfico abaixo já ilustra bem o problema de assumir essa taxa como uma meta de retorno fixa.

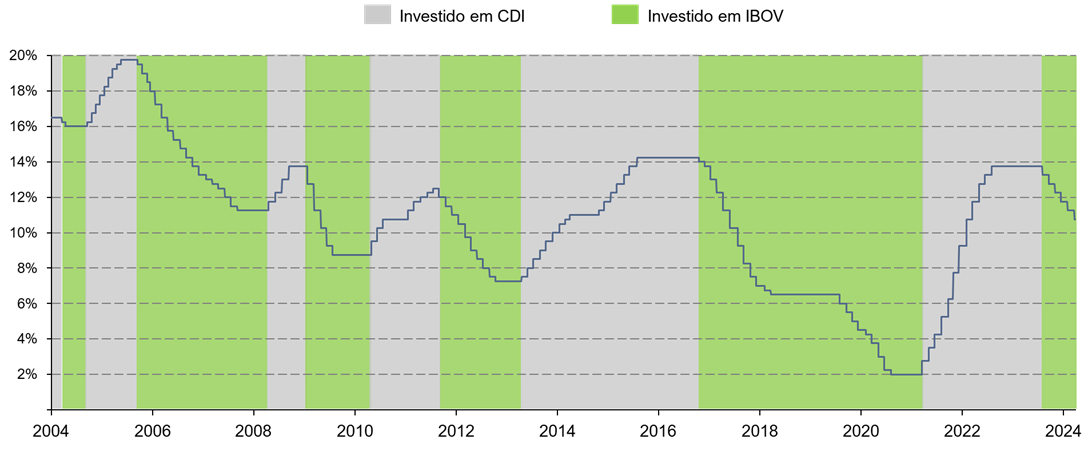

Histórico da taxa SELIC no Brasil

Fonte: BACEN

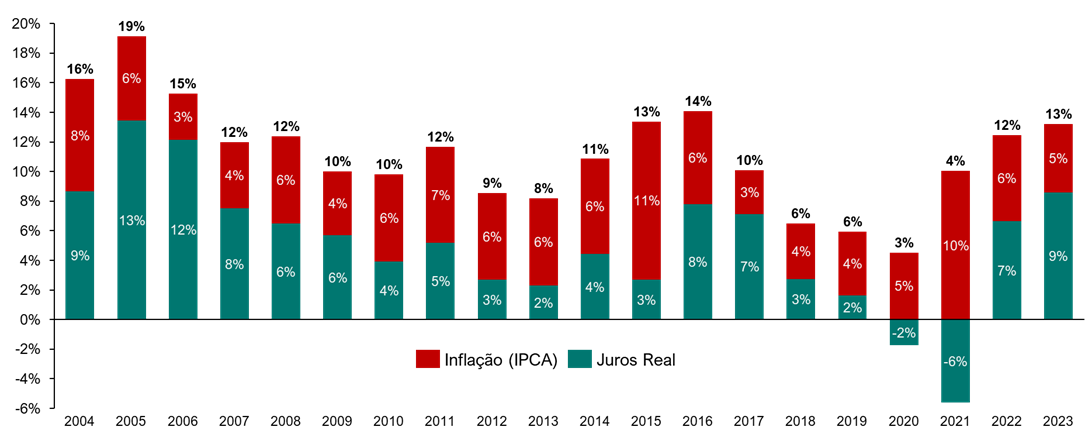

A taxa oscilou bastante ao longo do período e recentemente tem estado em patamares mais baixos. Além disso, notem que a SELIC é uma taxa de retorno nominal, que contém uma parcela relevante de inflação. A expectativa típica é que cerca de metade da taxa seja relativa à inflação e a outra metade relativa ao retorno real, mas, decompondo as taxas históricas entre esses dois fatores, fica claro o quanto essa premissa é grosseira. O retorno real, o que verdadeiramente importa para investimentos, é ainda mais volátil que a SELIC.

Histórico da SELIC decomposta entre inflação e juros real

Fonte: BACEN, IBGE

A melhor “regra de bolso” para o investidor brasileiro

Mesmo que exista uma variação relevante em torno dos 12% de retorno médio, o que importa é avaliar se a regra intuitiva de investir em renda fixa quando os juros estiverem acima de uma determinada taxa e em bolsa quando os juros estiverem abaixo dela é uma boa estratégia. Para isso, simularemos o retorno de um portfólio que siga uma regra bastante simplificada: quando a meta para a taxa SELIC¹ for igual ou maior que 12%, todo o investimento será investido em renda fixa e, quando a meta estiver abaixo de 12%, todo o capital será investido em renda variável. Adotaremos como referência de retorno os benchmarks típicos: CDI para renda fixa e IBOV para renda variável. O gráfico abaixo mostra como ficaria a alocação no período entre janeiro de 2004 e março de 2024, pouco mais de 20 anos.

Estratégia 1: Renda Fixa quando taxa de juros for maior ou igual a 12% a.a.

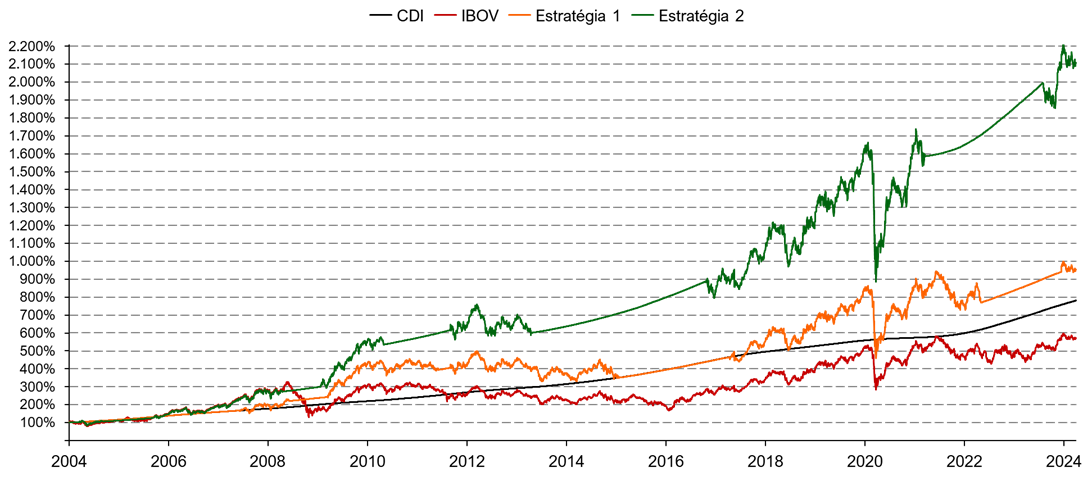

Com essa estratégia, um investidor atingiria o retorno anual médio de 11,8% ao ano, acima dos retornos isolados tanto do CDI, que rendeu 10,7% ao ano no período, quanto do IBOV, que rendeu 9,0% ao ano. Ou seja, essa regra intuitiva e empírica não parece de todo mal à primeira vista. Porém, não há um racional claro para usar uma taxa nominal fixa como referência em decisões de alocação ou para que 12% seja o melhor valor para essa taxa. Na verdade, no período considerado, o melhor valor seria 11,4%, que levaria a um retorno de 12,5% a.a.. Se adotássemos 10% ou 13% como linha de corte para alterar a alocação nessa estratégia, o retorno já seria inferior ao CDI. A sensibilidade do retorno à taxa exata usada como referência indica a natureza casuística desses resultados e o problema de adotar regras não fundamentadas. Por isso, convém buscar alguma regra mais eficiente, ainda exigindo que seja simples e prática o suficiente para qualquer investidor adotar.

A relação entre juros e renda variável é bem conhecida. Quanto mais altos os juros, menor deveria ser o preço das ações, por duas razões principais: i) juros altos dificultam o crescimento econômico e ii) o investidor de renda variável exige uma taxa de retorno esperada equivalente à taxa básica de juros somada a um prêmio de retorno que compense o risco adicional do investimento, então, mesmo que uma empresa seja capaz de gerar exatamente o mesmo fluxo de caixa independente da taxa de juros, esse investidor aceitará pagar um preço menor pelas ações desta empresa quando os juros estiverem altos. Dessa maneira, a estratégia mais eficaz seria investir em renda variável quando os juros estiverem em seu patamar máximo e voltar para renda fixa no patamar mínimo dos juros. O problema é que máximas e mínimas de juros não são fáceis de se prever, tornando essa estratégia pouco implementável na prática.

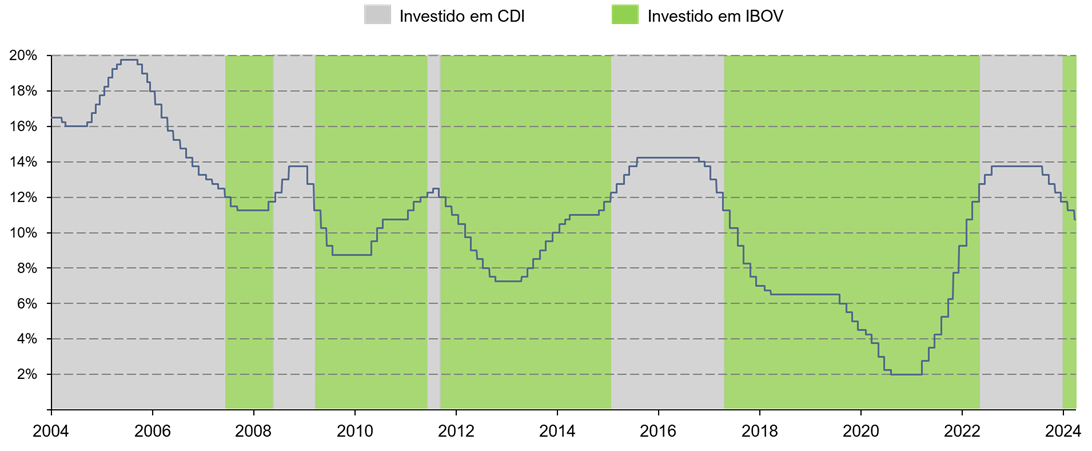

As tendências de alta e queda de juros, no entanto, costumam ser menos erráticas do que as movimentações das bolsas de valores, pois são guiadas por políticas monetárias definidas pelo Banco Central. O cronograma exato dos aumentos ou cortes de juros e até qual taxa eles conduzirão em seu estágio final continuam sendo incertos, mas o Banco Central age de maneira planejada e costuma divulgar suas intenções para que o mercado ajuste suas expectativas. Assim, podemos adotar uma estratégia bastante simples e que faz mais sentido conceitual do que a primeira: investir em renda fixa quando for iniciado um movimento de alta de juros e investir em bolsa quando os juros começarem uma nova trajetória de quedas. Com as mesmas regras simplificadas que usamos na simulação anterior, a alocação dessa segunda estratégia é mostrada no gráfico abaixo.

Estratégia 2: Renda Fixa quando juros subirem e Renda Variável quando juros caírem

Essa estratégia teria gerado um retorno anual médio de 16,3% ao ano, consideravelmente superior ao resultado da alocação feita com base na referência fixa para a taxa de juros. Em resumo, esses são os resultados das simulações:

Comparação de retorno das Estratégias 1 e 2 x Benchmarks

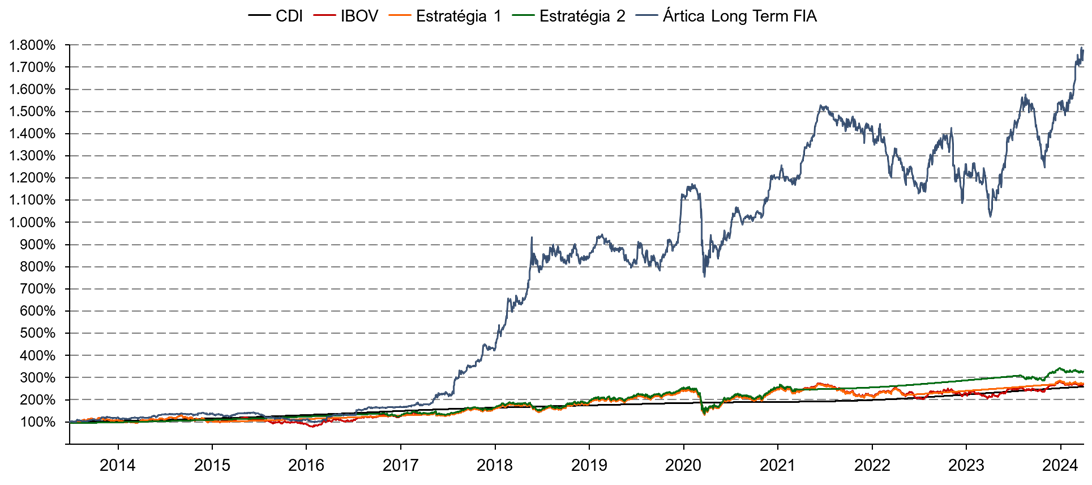

Também ressaltamos como investir em renda variável pode levar a retornos substancialmente maiores do que apenas manter todo o patrimônio alocado em renda fixa, mesmo nessa análise em que usamos o IBOV como referência para retorno da renda variável. O índice não revela todo o potencial de investimentos em bolsa, pois assume uma estratégia completamente passiva, ou seja, que não envolve qualquer esforço para selecionar as melhores ações para investir. Um exemplo do impacto que escolher bem quais ações comprar pode ter é o resultado do próprio Ártica Long Term FIA, que teve um retorno médio anual de 30,5% a.a. (21,6% a.a. acima da inflação) ao longo de quase 11 anos, entre junho de 2013 e março de 2024².

Comparação de retorno do Ártica Long Term FIA

Agora, vamos buscar uma estrutura conceitual para lidar com decisões de investimento que seja genérica o suficiente para abarcar diferentes perfis de risco e retorno, indo além de nosso cenário simplista em que consideramos apenas o CDI e o IBOV.

Como pensar sobre retorno e risco

Ao elaborar uma estratégia de investimentos, você pode abordar a questão de risco e retorno de várias formas: pode fixar o nível de risco e buscar o maior retorno possível, fixar a meta de retorno desejada e buscar o menor risco possível ou não fixar nenhuma das duas variáveis e buscar sempre a melhor relação entre retorno e risco disponível no mercado. Porém, não é claro qual é o melhor caminho.

Um ponto de partida que simplifica o problema é entender que há um nível máximo de risco que um investidor prudente deveria estar disposto a correr, independente do potencial de retorno associado. Por exemplo, uma oportunidade que oferecesse 50% de chance de multiplicar por 5 o valor investido e 50% de chance de terminar valendo zero tem uma relação de retorno e risco extremamente favorável, mas seria bastante imprudente alocar todo o seu patrimônio nela e assumir o risco relevante de ir à falência. Assim, o primeiro passo é determinar qual é o limite de risco que você pode (e está disposto a) correr em seus investimentos. Uma forma simples de pensar sobre isso é determinar quanto de seu capital investido você precisa para preservar seu estilo de vida. Essa parcela deveria ser preservada mesmo em cenários de stress nos investimentos.

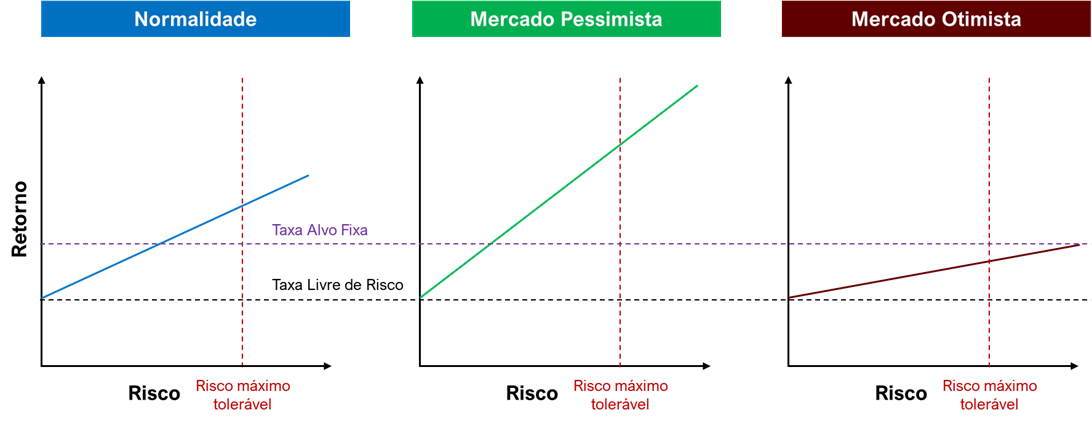

O segundo ponto a considerar é que a relação entre risco e retorno não é sempre a mesma ao longo do tempo. Há momentos em que o mercado oferece retornos atrativos para quem estiver disposto a correr mais riscos e momentos em que esses riscos adicionais são muito mal recompensados. Assim, fixar a taxa de retorno alvo levará a uma estratégia de investimentos sempre sub ótima. Os gráficos abaixo ajudam a entender esse racional.

Em condições normais de mercado, é razoável considerar que o incremento de retorno oferecido à medida que um investidor aceita maiores níveis de risco é adequado. Assim, o retorno alvo dependerá principalmente do nível de risco que o investidor queira assumir, respeitado o risco máximo tolerável. O problema de considerar esse retorno alvo, estabelecido na normalidade, como uma taxa alvo fixa é que ela se torna inadequada nos extremos dos ciclos econômicos.

Em ciclos de baixa, quando o ambiente macro é desfavorável, os juros são altos e o mercado é pessimista, a maioria dos investidores evita as classes de ativos mais arriscadas e, como consequência, o prêmio de retorno para cada incremento de risco aumenta. Nessa situação, seria adequado buscar maiores retornos, pois o mesmo nível de risco que o investidor estava disposto a correr na normalidade já levaria a uma taxa de retorno alvo mais alta. Inclusive, pode ser favorável se aproximar mais do risco máximo tolerável neste momento, já que é quando assumir riscos extras oferece mais benefícios.

Nos ciclos de alta, quando a economia vai bem, os juros são baixos e o mercado se torna eufórico, o otimismo dos investidores faz com que aceitem prêmios de retorno menores para investimentos arriscados. Em cenários assim, atingir a taxa alvo definida na normalidade poderia exigir que fosse aceito um patamar de risco superior ao máximo tolerável. Esse é o momento que o investidor não deveria buscar retorno, mas sim segurança, pois é quando os riscos extra são mal recompensados.

Em suma, a melhor estratégia não é determinar uma taxa de retorno alvo fixa, pois isso leva a se acomodar em renda fixa quando os juros estão altos – e, geralmente, há grandes oportunidades no mercado – e a buscar alternativas de investimento justamente quando correr riscos é pouco rentável. O ideal é buscar sempre a melhor relação entre retorno e risco dentro do espectro de oportunidades que não ultrapasse o nível de risco máximo tolerável. De modo geral, isso significa investir em classes de ativos de maior risco, como renda variável, quando o mercado estiver pessimista e os juros estiverem altos e voltar para as classes mais conservadoras, como renda fixa pós fixada, quando o mercado estiver otimista e os juros estiverem baixos. Pode parecer contraintuitivo por ser o inverso do que a maioria dos investidores faz, mas lembre-se que é dos erros da maioria dos investidores que vem os retornos extras da minoria de investidores muito bem-sucedidos. Conselhos de diversos grandes investidores ecoam o mesmo conceito:

“Seja receoso quando os outros estão gananciosos e ganancioso quando os outros estão receosos.” – Warren Buffett

“Quando o mundo só quer comprar títulos do tesouro, você quase pode fechar os olhos e comprar ações.” – Michael Steinhardt

“A melhor hora para comprar uma casa é quando mais ninguém quer uma.” – John Maynard Keynes

¹ Adotamos a meta SELIC ao invés da SELIC efetiva porque ambas as taxas são muito próximas e a meta SELIC tem a vantagem de ter um valor fixo para cada período, determinado pelo COPOM.

²O Ártica Long Term teve início em 27/06/2013 como clube de investimentos e foi transformado em um Fundo de Investimento em Ações em 27/09/2019

Confiram os comentários de Ivan Barboza, gestor do Ártica Long Term FIA, sobre a carta desse mês no YouTube ou no Spotify.